Сегодня государством применяются самые различные способы взыскания обязательных налоговых платежей, такие как залог имущества, арест собственности налогоплательщика, пеня, приостановка банковских операций, поручительство и проч. Однако далеко не каждый знает, какими вообще могут быть эти способы, каким образом они принимаются и в каких именно ситуациях их задействуют. Основные способы и порядок уплаты налогов

Способы уплаты налогов

Ниже приведены основные способы, которые применяются сегодня.

- Источник доходов. Здесь плательщик получает на руки не всю сумму дохода, а только ее часть – то, что остается после удержания установленной налоговой инспекцией выплаты.

- Декларация. При использовании таких способов плательщик в установленные сроки предоставляет в налоговую официальную декларацию, где указывает все свои обязательства.

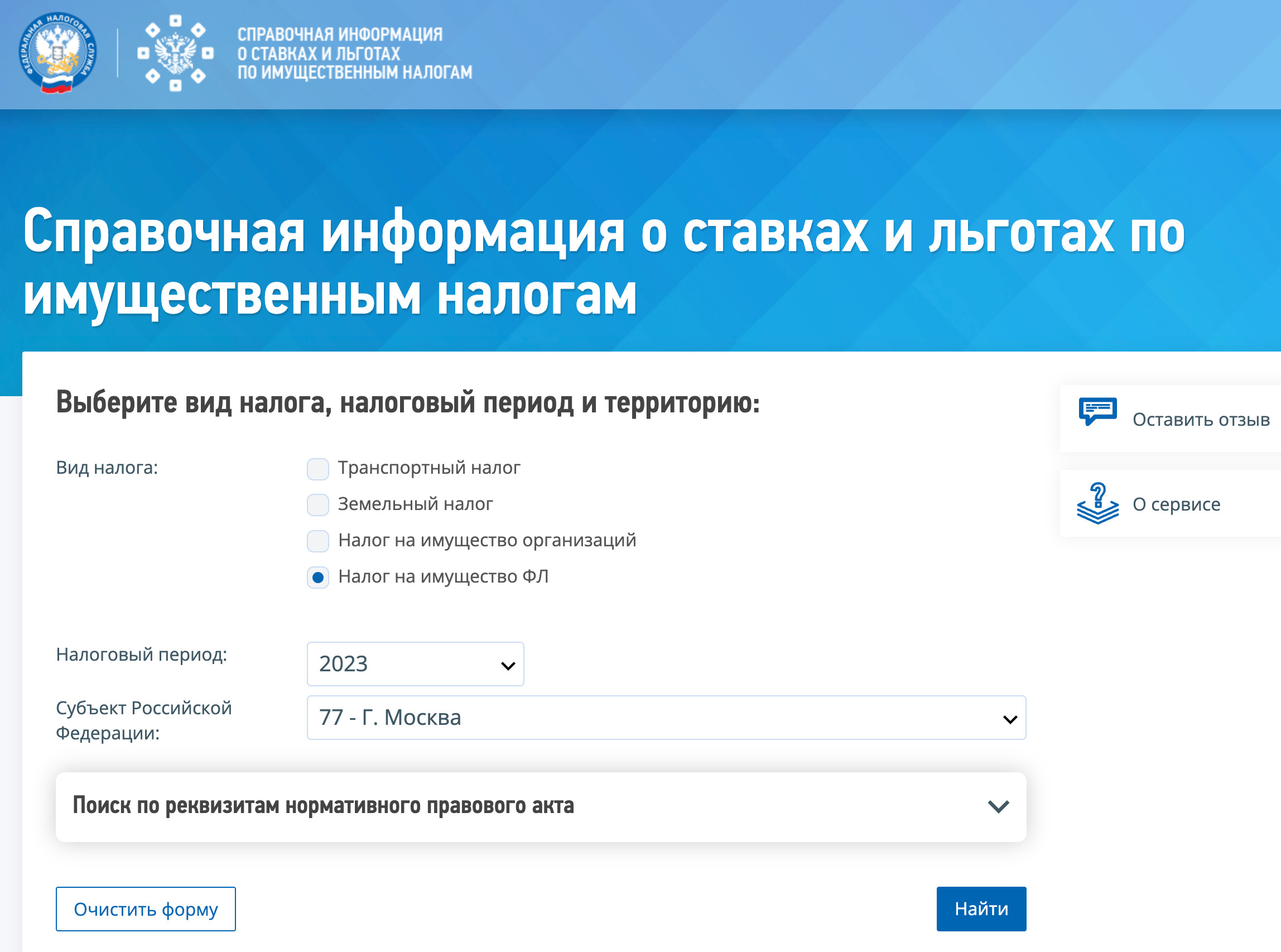

- Кадастровый способ ничего общего с доходностью не имеет. Кто не знает, кадастр – это специальный реестр. Он включает в себя список типичных объектов, которые классифицированы по разным внешним признакам. Главная функция кадастра заключается в установлении средней прибыльности облагаемого объекта.

Способы уплаты налогов и сборов в соответствии с НК РФ

Процедура уплаты налоговых сборов

Все способы и процедура уплаты регламентируется 58-й статьей НК РФ. Так, вы можете единоразово заплатить сразу всю сумму или же применить какой-то иной порядок, предусмотренный данной статьей и иными законодательными актами, которые касаются налоговых сборов. При этом важно, чтобы сумма, которую нужно выплатить, перечислялась вами или вашим уполномоченным лицом в рамках установленного срока. Сам расчет может быть как безналичным, так и наличным.

Статья 58 НК РФ. Порядок уплаты налогов и сборов. Текст статьи для скачивания

Лица, обязанные исчислять налоги

Налоговая декларация

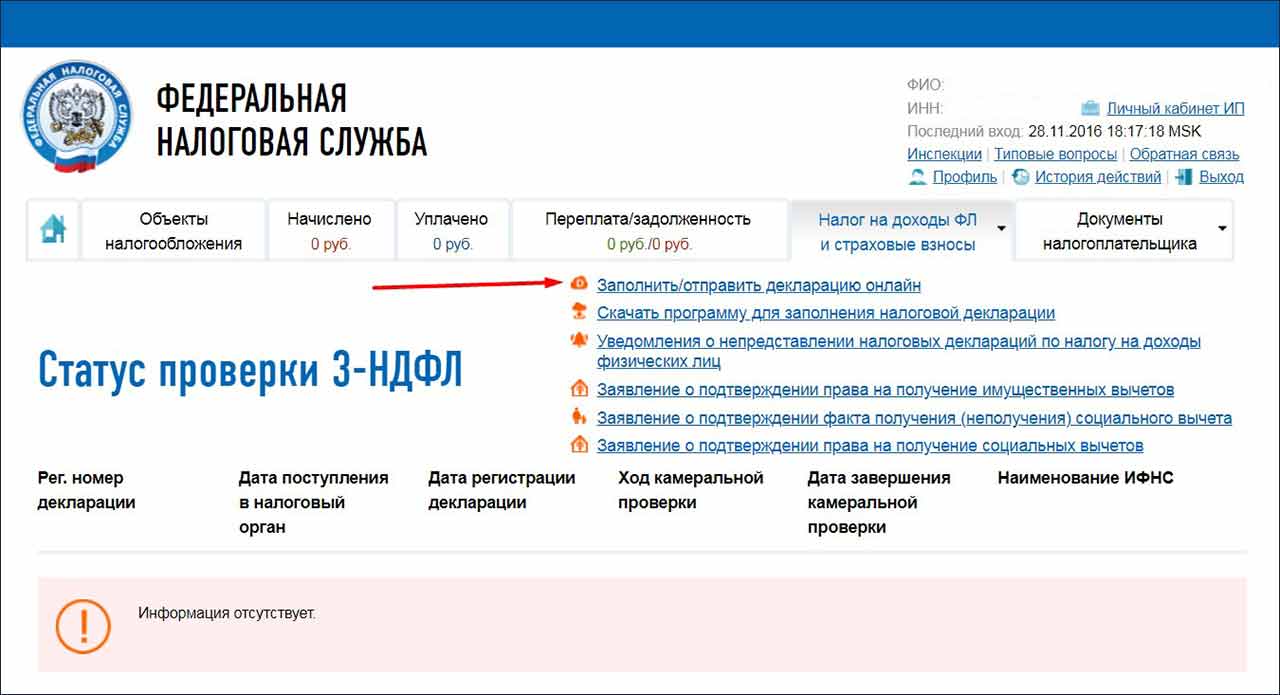

Это заявление в письменно виде, составленное плательщиком с целью указать все свои доходы и расходы, перечислить источники прибыли, наличествующие льготы, сумму налога и другие важные сведения, касающиеся налогообложения. В 2016 году будет применяться новая декларация по форме 3-НДФЛ

Приказ от 25.11.2015 № ММВ-7-11/544@. Текст для скачивания

Что характерно, вы должны предоставить такую декларацию отдельно для каждого из налогов, подлежащих уплате, но при условии, что другое не предусматривается законом. Налоговая инспекция не вправе требовать ничего, помимо соблюдения требованию к процедуре уплаты, поэтому не стоит указывать в декларации что-то, что не имеет к вопросу непосредственного отношения. Программа для подготовки налоговой декларации Налоговая декларация онлайн

Обратите внимание! Декларацию следует подавать в сроки, указанные в 229-й статье НК – то есть до 30-го апреля того года, который следует за отчетным. Другими словами, за 2015-й отчетный год, к примеру, декларацию необходимо предоставить до конца апреля 2016-го.

Статья 229 НК РФ. Налоговая декларация

Залог собственности

При изменении сроков исполнения обязанностей, касающихся налогообложения, есть возможность обеспечить такую обязанность посредством залога. Договор о залоге может быть оформлен между вами, то есть налогоплательщиком, и соответствующим органом. Хотя стоит добавить, что по законодательству залогодателем может быть не только гражданин, обязанный уплачивать налоги, но и его доверенное лицо. В случае невыполнения плательщиком своих обязанностей налоговики вправе прибегнуть к мерам, которые утверждены действующим ГК РФ. Способы обеспечения исполнения обязанности по уплате налогов и сборов

Какая собственность может быть заложена?

Залогом может послужить любая собственность, в отношении которой согласно гражданскому законодательству он (залог) может устанавливаться. Исключением являются разве что те предметы, которые уже являются залогом в других договорах (иными словами, вы не сможете использовать, скажем, автомобиль как залог для банка и налоговой инспекции одновременно). Залог имущества, виды

Обратите внимание! После заключения договора залога собственность может находиться как у плательщика, так и у налоговой службы. Что характерно, передача собственности должна осуществляться лишь за счет залогодателя, более того, только он несет ответственность за ее сохранность.

А все сделки, касающиеся заложенной собственности, до полного погашения долга могут проводиться исключительно по обоюдному согласию.

Поручительство

Статья 74 НК РФ. Поручительство

При изменении сроков, за которые следует успеть воспользоваться одним из способов уплаты, гарантией того, что обязанности будут исполнены, может выступать поручительство. В подобного рода случаях на плечи поручителя возлагается ответственность перед фискальными органами касательно выплаты налоговых сборов, если плательщик не выплатил требуемую сумму и соответствующую пеню в установленные сроки. Оформлять поручительство можно только в соответствии с требованиями ГК РФ.

В случае несоблюдения плательщиком своих налоговых обязательств, то есть если он своевременно не выплатит требуемую суму, ответственность он понесет вместе с поручителем, а задолженность будет взыскиваться принудительно в судебном порядке. Но если обязанности поручителя будут исполнены согласно договору, то он вправе взыскивать с плательщика возмещение выплаченных денег и пени по ним, а еще убытков, понесенных при поручительстве.

Основные требования к поручителю

Роль поручителя могут играть физ. или юр. лицо, а для какой-то конкретной обязанности таковых может быть сразу несколько. Порядок поручительства в данном случае регулируется все тем же Гражданским кодексом, хотя стоит добавить, что положения этого нормативного акта могут относиться и к уплате сборов.

Пеня

Под пеней подразумевается определенная начисленная сумма денег, которую плательщик обязуется выплатить при несвоевременной уплате налоговых взносов (к слову, сюда относятся и выплаты, обязательные при перевозке различных товаров через границу РФ).

Обратите внимание! По закону пеню необходимо выплачивать дополнительно к основной суме налога вне зависимости от того, какие иные меры обеспечения выполнения обязанностей используются, или же от ответственности, предусмотренной за разного рода нарушения закона.

Статья 75 НК РФ. Пеня. Файл для скачивания

В каких случаях не начисляется пеня?

Ее начисляют за каждый день просрочки, причем исчисление производится со следующего после установленного органами последнего дня уплаты. Однако за такую недоимку, которую человек не оплатил в связи с заморозкой операций по своим банковским счетам согласно решению суда или фискального органа, пеня начисляться не может. То же относится к ситуациям, когда собственность плательщика арестована. Здесь пеню не будут начислять до тех пор, пока не прекратится действие этих обстоятельств.

Однако пеня будет начисляться, если:

- вы подали ходатайство о получении рассрочки;

- вы добиваетесь/добились получения инвестиционного кредита.

Особенности процедуры начисления

Начисляют пеню в виде процента от сумы задолженности, причем отдельно за каждый просроченный день. Процент пени должен составлять 1/300 той ставки рефинансирования ЦБ, которая действует на момент начисления. Процентная ставка пени

Уплачивать пеню можно как за один раз вместе с налогом, так и после полной уплаты всех долгов. Помимо того, пеня активно применяется как способ взыскания таможенных налогов путем взыскания денег со счетов плательщика либо его собственности. Также добавим, что в отношении физических лиц действую положения 48-й статьи, а в отношении ИП, организаций и налоговых агентов – 46-й статьи НК.

Можно ли уклониться от уплаты налогов?

Существует масса продуманных методик, посредством которых можно уклоняться от налогов. Рассмотрим вкратце самые распространенные способы. Как легально уклониться от уплаты налогов

Самым популярным способом по праву считается использование предприятий-однодневок, которые предоставляют организациям существенную налоговую выгоду. Подобные предприятия создаются с целью получения вычетов по каким-то налогам или фиктивных расходов, либо же, как вариант, для повышения добавленной стоимости продукции и снижения суммарной налоговой нагрузки.

Другой вариант состоит в том, что продукция целиком прогоняется через целый ряд таких однодневок, в результате чего ее стоимость увеличивается, а фиктивные фирмы сразу же исчезают вместе со своими налоговыми обязательствами. Если внимательно ознакомиться с практикой Высшего арбитражного суда, то можно сделать вывод: в большинстве случаев руководство однодневной фирмы, которое отреклось от ответственности, полностью от нее освобождается (при условии, что проявлялась должная осмотрительность); а значит, ответственность ляжет вследствие этого на конечного потребителя.

В итоге подчеркнем, что какие-либо махинации с налогами практически всегда являются нарушением действующих законов. Люди, которые используют описанные выше или другие методы, обязаны понимать, каковыми могут быть последствия таких действий. Помните об ответственности за мошеннические действия и уклонение от уплаты налогов