Согласно 191 статье Трудового кодекса РФ премию относят к поощрениям за труд. Ею принято называть денежное вознаграждение, стимулирующую выплату за:

- профессиональные достижения человека в работе;

- высокое мастерство работника, проявленное в определенный период трудовой деятельности;

- хорошие производственные результаты по итогам месяца, квартала, другого срока.

Премия входит в заработную плату, и этот факт отмечен в Трудовом кодексе, в 129 статье. Здесь говорится о том, что зарплата работника состоит из оклада, определяемого уровнем квалификации, объемом выполняемых задач и их сложностью, а также из:

- компенсационных выплат: доплаты и надбавки за вредность, переработку и т.д.;

- стимулирующих выплат: денежных начислений за определенные достижения сотрудника, проводимых для его поощрения.

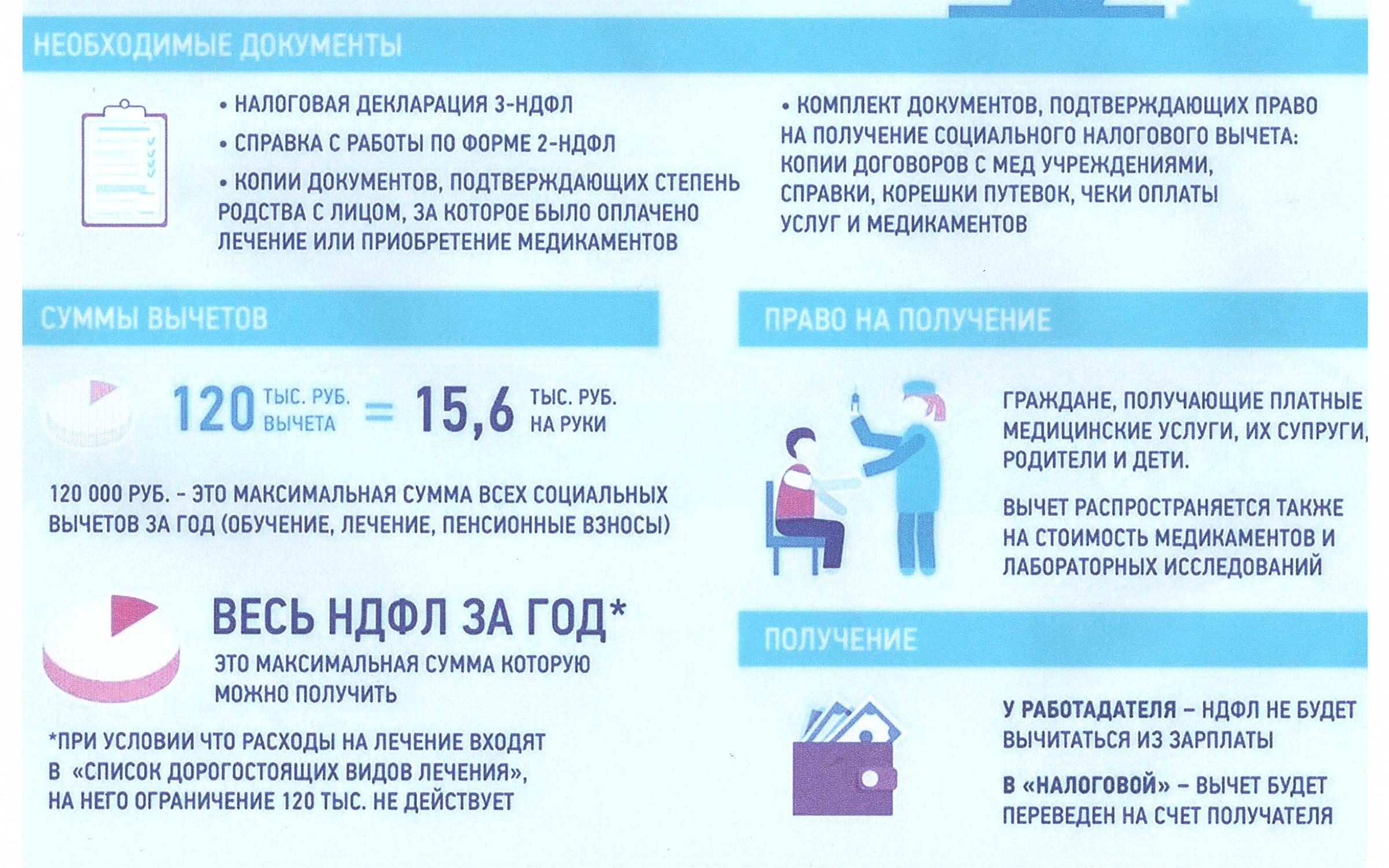

Таким образом, говоря о том, облагается ли налогом премия, можно дать однозначно положительный ответ. Здесь вычитается НДФЛ – налог на доходы физических лиц. Вычеты осуществляются по той причине, что премия не относится к необлагаемым налогом доходам, список которых строго ограничен:

- пособия по беременности;

- компенсационные выплаты для возмещения вреда здоровью;

- компенсации при увольнении;

- материальная помощь;

- оплата медицинских услуг;

- оплата профессиональной подготовки и переподготовки сотрудника;

- подарки общей стоимостью до 4000 рублей из расчета на один год, которые получены работником от руководства;

- компенсация сотруднику за расходы на аренду или приобретение жилья.

Это список основных доходов рабочего, которые не могут облагаться подоходным налогом. Полный их перечень приведен в 217 ст. Налогового кодекса.

Важно! Величина НДФЛ составляет 13%. Эта цифра действует для налоговых резидентов страны.

Если вам интересно, как вернуть 13% за лечение зубов, то читайте статью на нашем портале.

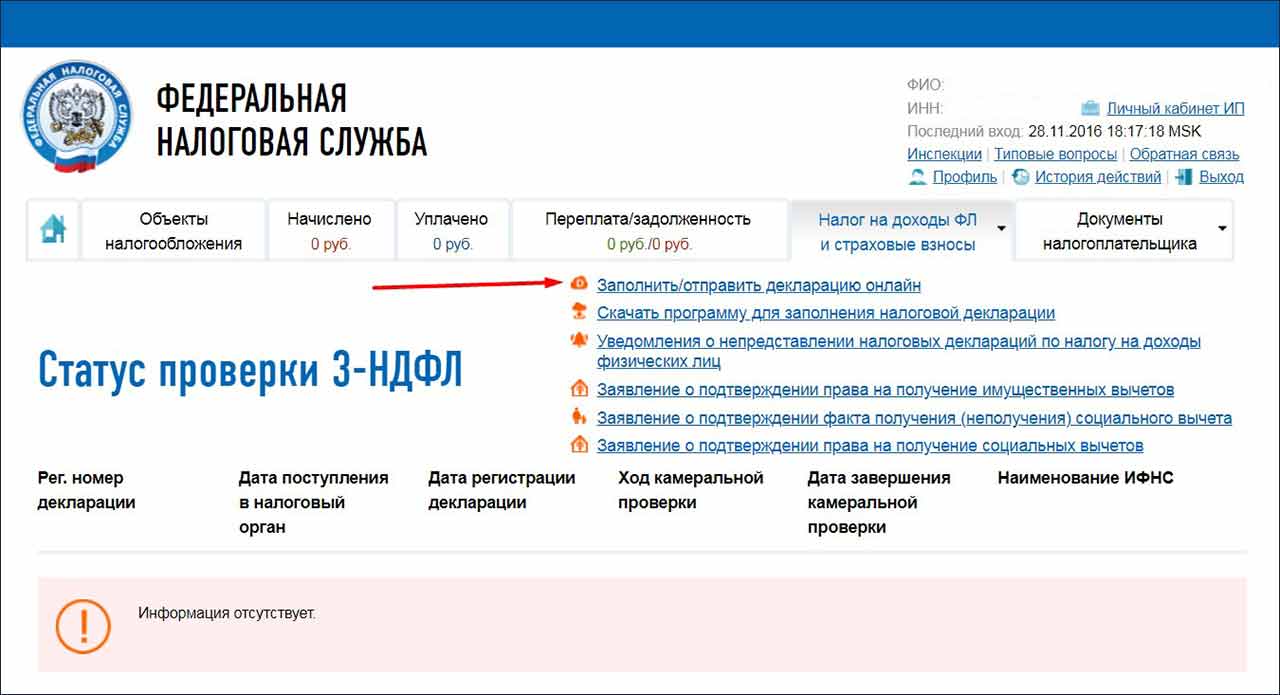

Как удерживают налог с премии

В статье 226 НК страны указано, что днем получения работником премии считается дата ее непосредственной выплаты. Это время должно совпадать с удержанием НДФЛ. Таким образом, налог необходимо удержать именно в этот срок. Как организация выплачивает премию – на карту сотрудника или наличными – не учитывается.

Когда НДФЛ удержан, его необходимо перечислить в казну. Процедура осуществляется в тот же день. Последний срок – следующий день после начисления или выдачи премии. Если быть точнее, порядок таков:

- когда человек получает премию наличными, снятыми в банке, перечисление удержанного налога в казну должно выполняться в тот же день;

- когда сумма перечисляется на банковский счет сотрудника, налог отчисляется в тот же день;

- если стимулирующая выплата сделана с выручки компании, для отчисления налога есть следующий за моментом выплаты день.

Когда человек получает премию наличными, снятыми в банке, перечисление удержанного налога в казну должно выполняться в тот же день

[blockquote_2]Важно! Не взимается НДФЛ исключительно с международной, государственной или иностранной премии, начисленной за достижения в определенных областях. Полный их список можно посмотреть в постановлении Правительства РФ от 06.02.2001 № 89. На 2017 год всего насчитывалось 77 таких областей.[/blockquote_2]

Все приведенные моменты касаются трудовых премиальных начислений, должны соблюдаться в обязательном порядке, строго контролироваться бухгалтерией.

Облагается ли налогом нетрудовая премия

Стоит заметить, что совсем недавно тема того, какие стимулирующие выплаты облагаются налогом, а какие нет, постоянно была на повестке дня в арбитражных судах. Причина заключается в том, что все премиальные выплаты разделяют на две категории:

- За труд.

- Околотрудовые поощрения.

Тему трудовых стимулирующих выплат мы рассмотрели выше.

К околотрудовым поощрениям относятся денежные начисления в следующих ситуациях:

- юбилейные даты;

- профессиональные праздники;

- корпоративные праздники, например, день основания компании.

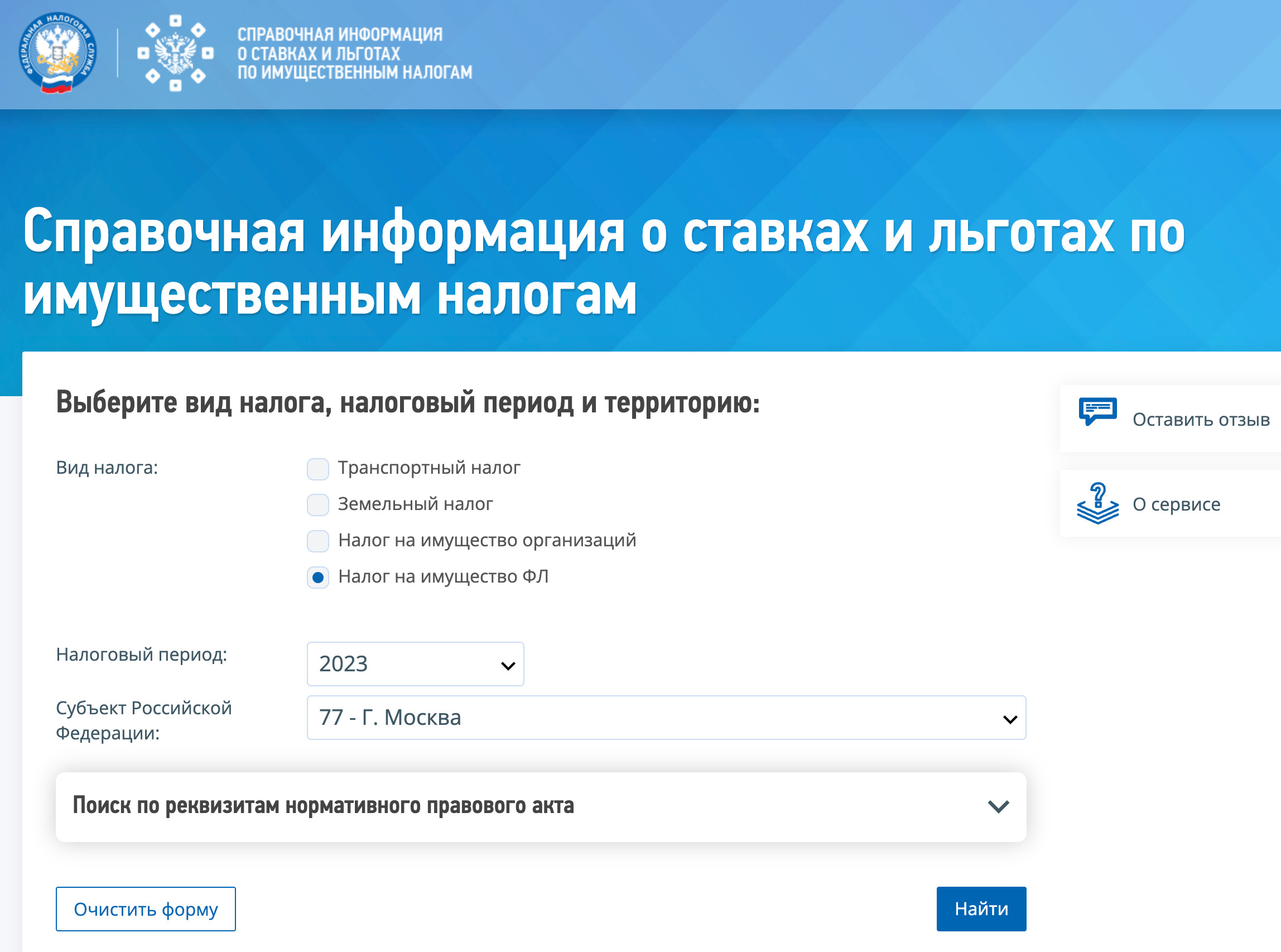

Калькулятор расчёта налога на премию

На сегодняшний день позиция относительно налогообложения околотрудовых премий стала однозначной – НДФЛ, как и страховой взнос в перечисленных ситуациях взимается и отчисляется в казну обязательно.

[blockquote_2]Важно! Даже если сотрудник получил премиальные после увольнения по итогам последнего рабочего периода, здесь также нужно взимать налог.[/blockquote_2] НДФЛ, как и страховой взнос в перечисленных ситуациях взимается и отчисляется в казну обязательно

Когда вычета НДФЛ удается избежать

Несмотря на рассмотренную выше информацию, все же есть ситуации, когда НДФЛ с премиальных начислений не снимают. В этом случае следует руководствоваться 28 пунктом 217 статьи НК страны. Здесь указано: премиальное вознаграждение общим размером до 4000 рублей за один год не попадает под налогообложение, точно также, как выигрыши или подарки. 28 пункт 217 статьи НК РФ

Чтобы не отчислять налог, требуется обязательно соблюсти несколько условий:

- приурочить начисление премиальных к значимой дате;

- заключить договор дарения по п. 2 ст. 574 ГК РФ. Он должен быть оформлен в письменном виде.

[blockquote_1]Важно! Порядок начисления премиальных и возможность избежать налогообложения в первую очередь зависят от квалификации и сообразительности бухгалтера. Он должен понимать, когда и какие выплаты проводить как стимулирующие, а какие денежные перечисления делать в других вариантах.[/blockquote_1]

Что хорошего в отчислении НДФЛ

Если внимательно изучить п. 2 ст. 255 и п. 4 ст. 272 НК, можно отметить, что все премиальные отчисления относятся к категории расходов на оплату труда. Соответственно, указанные расходы способствуют снижению налога на прибыль, который организация обязана отдавать в бюджет. Такую схему можно реализовать организациям следующих типов:

- на общей налоговой системе;

- на упрощенной налоговой системе.

Чтобы избежать проблем с представителями налоговой службы, необходимо ответственно подойти к оформлению премиальных отчислений. В идеальной ситуации правила их проведения должны прописываться в одном из следующих документов:

- трудовой контракт;

- коллективный договор;

- положение о премировании сотрудников компании.

Лучшим решением считается оформление дополнительного приложения к трудовому договору, где будет детально расписан порядок начисления премий. Это позволит отнести их к оплате труда, исключить проблемы с налоговиками.

По закону работодатель должен проводить выданные премии во всех соответствующих документах. К ним относят расчетные листы, бланки 2-НДФЛ.

Это все моменты, которые стоило знать о налогообложении стимулирующих выплат и о ситуациях, когда оно исключено.