Стоматологические услуги относятся к числу наиболее дорогостоящих медицинских процедур в нашей стране, даже лечение не самого сложного и не слишком запущенного процесса может существенно «ударить» по семейному бюджету. Но и отказываться от посещения стоматолога тоже не стоит. Благо, финансовая сторона этого вопроса частично урегулирована на законодательном уровне, и сегодня каждому гражданину Российской Федерации предоставлена возможность произвести возврат подоходного налога за лечение зубов. Это не вернёт всех денег, но отчасти компенсирует ваши затраты, что, согласитесь, достаточно приятно.

Сама процедура простая и несложная, если грамотно подойти к возвращению денежных средств. Для начала необходимо убедиться, что вы подпадаете под действие законодательного акта, а затем собрать и предоставить соответствующему органу комплект документов, предусмотренных для проведения расчетов. Возврат подоходного налога за лечение зубов

Законодательное основание для возврата подоходного налога за лечение зубов

Решившему заняться возвратом средств, следует чётко понимать, на основании какого именно законодательного акта он действует. Итак, право гражданина на возвращение суммы, выплаченной за определённый налоговый период, установлено Налоговым кодексом РФ. Здесь, в части третьей пункта 1 статьи 219 сказано, что возврат налога предусмотрен:

- за лечение в медицинском учреждении или у ИП (занимающихся такой деятельностью) налогоплательщика, его супруги/супруга (так как речь идёт об общем семейном бюджете), находящихся на его попечении несовершеннолетних детей (включая усыновленных), родителей, но если предоставленные услуги подпадают под условия утвержденного Правительством Перечня медуслуг;

- за приобретение для прохождения лечения медикаментов на собственные денежные средства (если речь идёт о препаратах, внесенных в утвержденный Правительством Перечень). Лекарства обязательно должны быть приобретены только по назначению лечащего врача.

Часть третья пункта 1 статьи 219 Налоговый вычет на стоматологические услуги

Какие особые условия предусмотрены для возврата средств?

Самое главное условие возврата подоходного налога в том, что рассчитывать на него имеет право только налогоплательщик, т.е. гражданин, который трудоустроен официально и регулярно отчисляет в госбюджет налоговую сумму в размере 13% от получаемого дохода.

Законом предусмотрено, что возврат может составить тринадцать процентов суммы счета, при условии, что итоговая стоимость лечения не превысила 120 тыс. рублей.

Внимание! Исключение составляют случаи протезирования и имплантации. Руководствуясь пояснением, приведенным в письме Минздравсоцразвития РФ от 07.11.2007 №26949/МЗ-14, налогоплательщик вправе получить возврат налога исходя из суммы фактических затрат, т.к. эти два вида стоматологических услуг относятся к числу наиболее дорогостоящего лечения.

Письмо Минздравсоцразвития РФ от 07.11.2006 N 26949/МЗ-14

Второе условие – обращающийся за выплатой должен быть резидентом государства, т.е. зарегистрированным и проживающим постоянно на территории РФ. Получить данный статус можно в случае проживания в стране 183 и более календарных дней в течение последнего года (12 мес.).

Обязательно стоматологическая клиника, в которой проводится лечение, должна находиться на территории РФ и осуществлять свою деятельность на основании лицензии, выданной именно на данный вид услуг (выбирая учреждение, обратите внимание на то, чтобы срок действия разрешения не истёк). Вид расходов за что можно получить налоговый вычет и его максимальная сумма

Возврат налога возможен только в том случае, если пациент-налогоплательщик оплатил все услуги личными денежными средствами и счет был выставлен именно на него, а также, если он предоставил в налоговые органы полный пакет требуемой документации.

Учитывайте, что вернуть налог в случае оплаты стоматологического лечения членов семьи можно будет только в том случае, если счет выписан на имя налогоплательщика, который планирует подавать документы на вычет.

Особые условия для возврата подоходного налога за лечение зубов

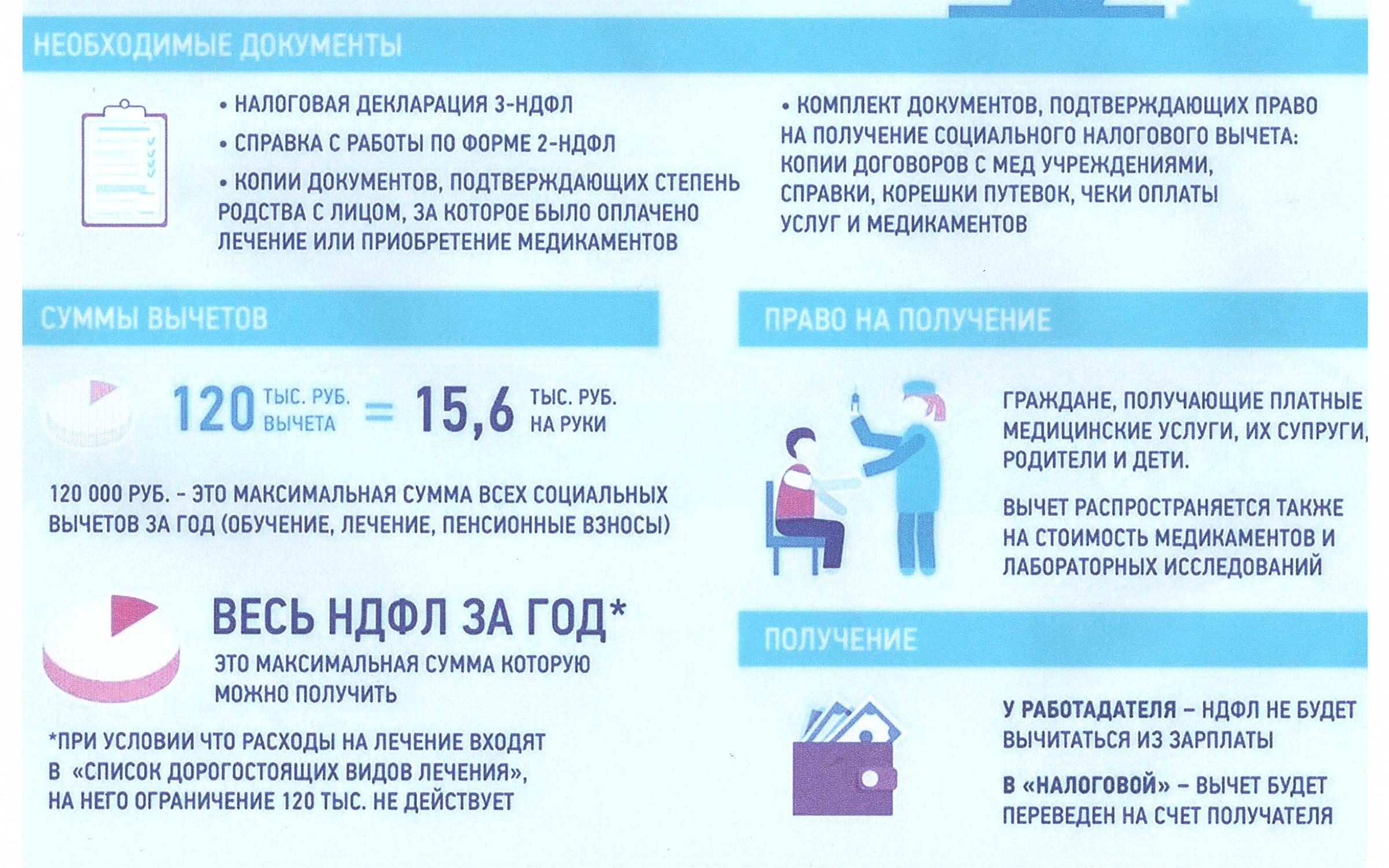

Какой пакет документов необходимо предоставить?

Пакет документов не слишком большой, и проблема чаще не во времени, необходимом для получения «бюрократических бумажек», а в правильности заполнения документации. Любая неточность, помарка или некорректность отражения данных является угрозой того, что вам будет отказано. Например, заполнение декларации 3-НДФЛ выполняется строго печатными буквами, только черного или синего цвета чернилами, категорически недопустимы помарки и исправления. Поэтому к данному вопросу следует отнестись со всей скрупулёзностью, а если есть малейшие сомнения – проконсультироваться у налогового юриста. Как возвратить затраты на жилье, обучение и лечение

Подаваемый пакет документации включает:

- ксерокопию паспорта заявителя, ИНН;

- справку по форме 2-НДФЛ (она подтверждает перечисление в бюджет налогов и отражает сумму годового дохода, получить её можно в бухгалтерии своего предприятия);

- документ формы 3-НДФЛ (это декларация, заполняемая по одному конкретно взятому году, и содержащая данные об уплаченных за этот период налогах, ставке и коде, сумме заработной платы, месте работы гражданина и т.д.);

- заявление о том, что налогоплательщик претендует на получение вычета;

- заявление о том, каким способом желательно получить вычет (переводом на личный счет или исключением ежемесячных отчислений подоходного налога из заработной платы до полного возвращения предусмотренной для возврата суммы), сюда же прикладываются копии документов с реквизитами для перечисления возвращаемых денег;

- документацию, подтверждающую проведение стоматологического лечения и его стоимости (это может быть копия договора с клиникой, оригинал справки о совершении оплаты, чеки, платежные документы);

- копию лицензии медицинского учреждения.

Бланк заявления на возврат подоходного налога

Процесс подачи документации

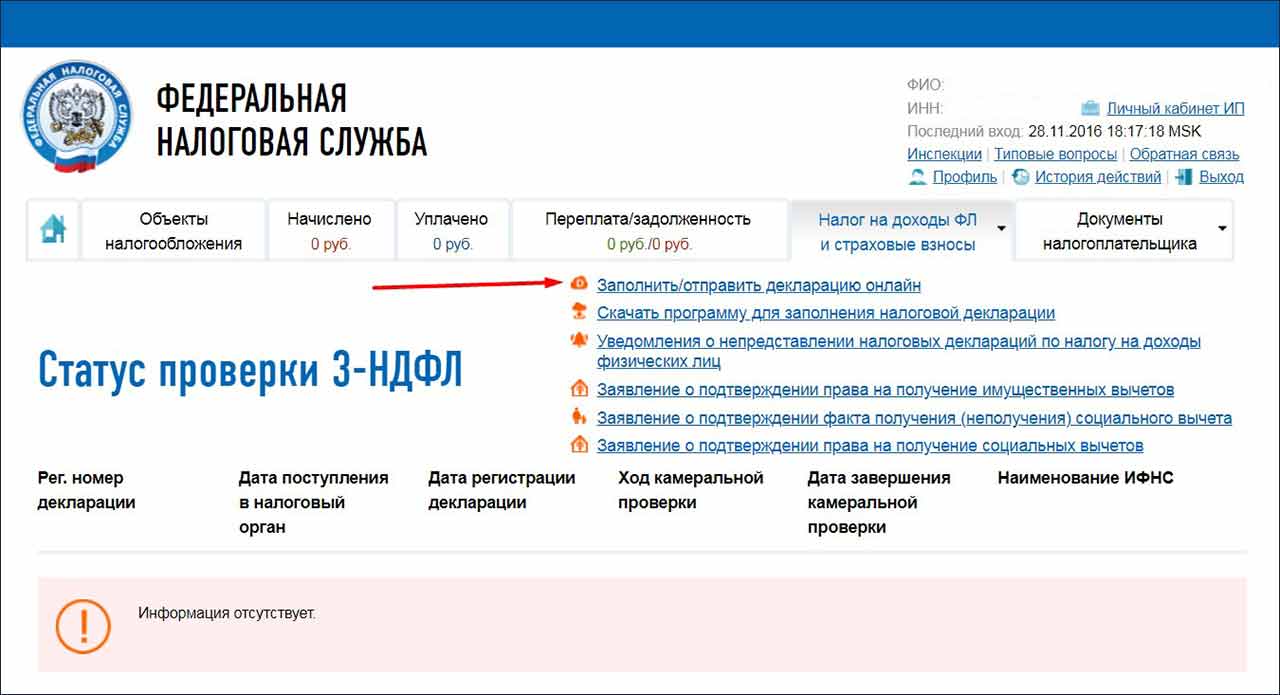

После того как пакет документов подготовлен, его следует передать в налоговую инспекцию, причем, только по месту прописки. Сделать это можно, посетив отделение самостоятельно, а если такой возможности нет, то вполне подходит отправка по почте (но обязательно ценным письмом с уведомлением и полной описью всего вложения).

Возможен также вариант подачи документов онлайн, что существенно сэкономит время. Сегодня достаточно востребованным ресурсом является портал Госуслуг РФ, для подачи документов посредством которого необходимо зарегистрироваться на gosuslugi.ru, иметь электронную цифровую подпись, заполнить в электронном виде декларацию 3-НДФЛ и подготовить сканы всех отправляемых документов.

Какой бы вариант вы не выбрали, главное – правильность заполнения документации и корректное отражение всех данных, без ошибок и неточностей. Условия получения налогового вычета

Сроки возвращения подоходного налога за лечение зубов

Не стоит надеяться на то, что уже через несколько дней вам будет возвращена причитающаяся сумма, раньше, чем через четыре месяца, этого не произойдет. Во-первых, налоговые органы имеют три месяца на проведение так называемой «камеральной» проверки. Она начинается после того как обратившийся сдал полный комплект предусмотренной документации. Если по результатам проверки будет принято положительное решение о возвращении определенной суммы, то она будет возвращена только в течение месяца.

Есть ещё один важный момент. Перечисление вычета через месяц производится лишь в том случае, если точкой получения является банковский счет или сберкнижка. Если же речь идет о возвращении денег через бухгалтерию предприятия, то здесь картина иная: сотруднику выплачивается ежемесячная заработная плата без удержания из неё подоходного налога до тех пор, пока сумма данной социальной льготы не будет возвращена в полном объёме.