Количество разрешенных к получению налоговых вычетов регламентируется их отношением к тому или иному виду налогообложения. Если по некоторым из видов вычет может быть только одноразовым в течение года, то по некоторым типам – НДФЛ, к примеру, вычеты могут быть ограничены только датой наступления смерти гражданина. Сколько раз можно получить налоговый вычет

Понятие и ограничения налогового вычета

В первую очередь надо уяснить, что налоговый вычет – это не льгота, а неизбирательное право каждого гражданина РФ, являющегося налогоплательщиком и получающего любые типы доходов, подлежащих налоговому бремени в размере 13%.

В основном, налоговый вычет – законный способ снижения налоговой базы. Одновременно под налоговым вычетом подразумевается и возврат некоторой доли ранее выплаченного налога. Подобное имеет место при возврате налогов в случаях покупки квартиры, подтвержденных затрат на лечение либо образование.

Типы налоговых вычетов

Законодательство РФ предусматривает 6 видов налоговых вычетов, имеющих собственную регламентацию, субъект и объект налогообложения, а также способ начисления. Виды налоговых вычетов

Одновременно для всех вышеперечисленных типов имеются общие правила, касающиеся сроков подачи декларации и принципов налогообложения в общем.

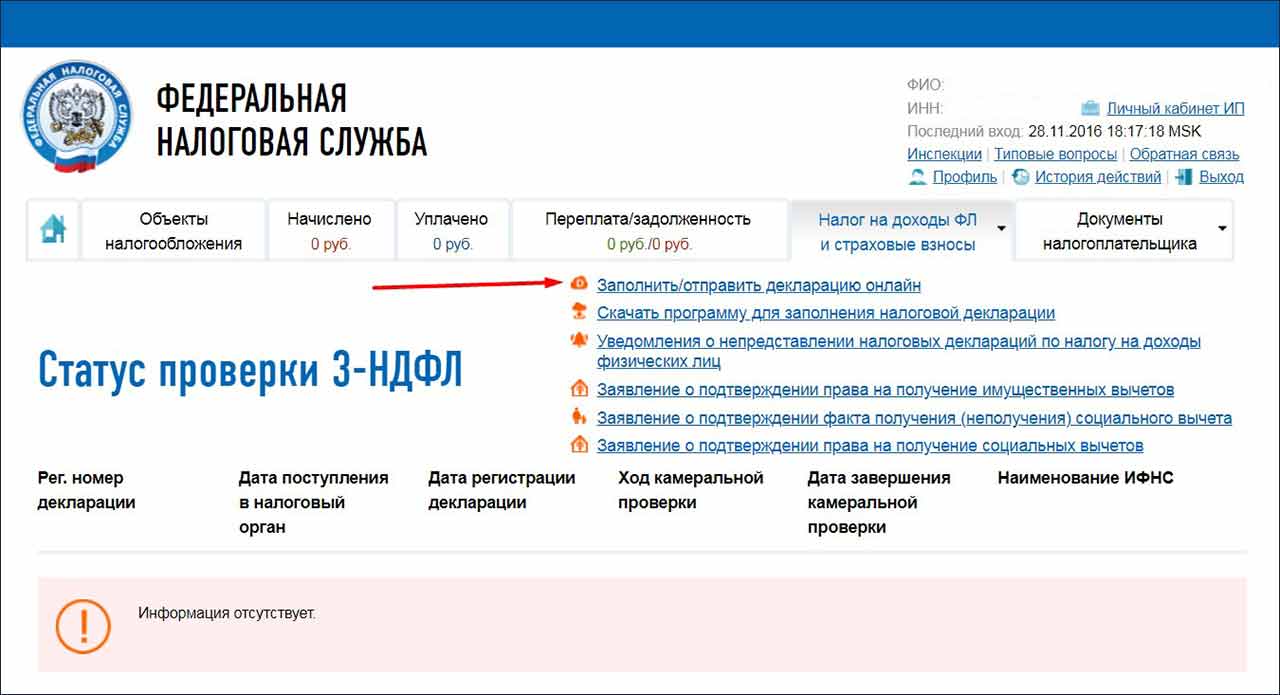

Так, все налоговые вычеты применяются ФСН в соответствии с заявлением налогоплательщика, которое подается в налоговый орган одновременно с декларацией и пакетом требуемых документов.

Не могут требовать вычетов граждане, не являющиеся плательщиками НДФЛ. К данной категории относятся:

- Безработные, единственным видом доходов которых по определению может быть только пособие.

- ИП, работающие по специальной налоговой ставке.

Стандартные налоговые вычеты

Данный вид вычетов регламентируется статьей 218 НК РФ.

Статья 218. Стандартные налоговые вычеты

В соответствии с требованиями этой статьи налоговые вычеты установлены в следующей градации:

Для получения данного вычета налогоплательщику не требуется предпринимать самостоятельных действий. Вычет производится налоговым агентом (работодателем) у источника выплат. Для того чтобы налоговый агент начал производить вычет, налогоплательщик должен предоставить заявление на вычет и документы, подтверждающие право на него.

- Родителям для вычета на детей – копии свидетельств о рождении либо усыновлении, удостоверение инвалида, если ребенок имеет инвалидность, свидетельство о браке.

- Остальным категориям граждан следует предоставить заявление и официальные данные о своем участии в работах по ликвидации последствий взрыва на ЧАЭС, «Маяке», в ядерных испытаниях и т.д.

Срок действия вычетов на детей длится до их совершеннолетия, либо до даты их смерти. Остальные категории граждан, указанные в статье 218 НК, пользуются правом вычета пожизненно.

Не применяются данные вычеты при доходах свыше 350 тыс. рублей в год.

В тех случаях, когда работодатель не производил вычеты, либо изменились условия налогоплательщика, например при рождении еще одного ребенка либо при болезни ребенка, приведшей к инвалидности, он может самостоятельно подать заявление на вычеты в налоговый орган вместе с заполненной декларацией о доходах.

Социальные налоговые вычеты

Статья 219 НК регламентирует все вопросы, связанные с социальными вычетами.

Статья 219. Социальные налоговые вычеты

Как видно из текста статьи, данный вид вычетов предполагает возврат средств, затраченных на пожертвования, на обучение, на лечение, на социальное страхование в негосударственных компаниях и на накопительную часть пенсии.

Пожертвование

Под пожертвованиями подразумеваются траты налогоплательщика на благотворительные цели. При этом получателями пожертвований могут быть некоммерческие благотворительные организации, некоммерческие центры спорта, культуры, защиты прав детей и т.д., религиозные организации.

Не могут считаться благотворительностью траты, преследующие личную выгоду, направленные непосредственно нуждающемуся физическому лицу, либо переведенные в организации, не входящие в реестр благотворительных в соответствии с Законом РФ «О благотворительных организациях».

По данным видам вычетов установлено ограничение – они не могут быть выше 25% всего задекларированного дохода. Если сумма пожертвований будет больше, чем 25% от дохода, то она вычитается из суммы дохода, а из остатка производится налоговый вычет. Налоговый вычет на благотворительность

Например:

Иванов С. В прошлом году получил доход в виде заработной платы в размере 1000000 рублей. Работодатель, как налоговый агент, выплатил с его дохода 13% НДФЛ:

1000000 × 13% = 130 тыс. руб.

Иванов предоставил в налоговые органы документы, свидетельствующие, что в прошлом году он пожертвовал 400000 рублей на благотворительные дела.

25 разрешенных к вычету процентов от общего заработка составляют 350000 рублей. 400000 руб. – это больше чем 25%.

Значит, производится следующая арифметическая операция:

(1000000 – 350000)×13% = 84500.

Ввиду того, что налоговый агент уже заплатил 130000 руб. НДФЛ, вычет будет составлять 130000 – 84500 = 45500 рублей.

Получить вычет можно путем подачи в ФНС соответствующего заявления, декларации о доходах и банковских документов по перечислению пожертвований.

Видео – Сколько раз можно применить вычет?

Обучение

Под тратами на обучение подразумеваются выплаты, произведенные на свое обучение либо обучение детей, братьев или сестер. Обязательным условием будет возраст детей, братьев или сестер до 24 лет, и обучение их по очной форме. При тратах на свою учебу ограничений по возрасту и форме обучения не имеется. Данный тип вычетов налогоплательщик может получать ежегодно на весь период обучения.

Применяется вычет при обучении в следующих заведениях:

- В институтах и университетах, как государственных, так и частных, имеющих лицензию в соответствии с Законом РФ «Об образовании».

- В детских дошкольных учреждениях.

- В учебных заведениях дополнительного образования (водительские курсы и курсы иностранных языков в том числе).

- Детские школы искусства.

Максимальная сумма расходов на собственное обучение и обучение подопечных детей

Таким образом, расчет вычета будет выглядеть следующим образом:

- 100000 рублей за обучение в течение года. 100000 × 13% = 13000 рублей (налоговый вычет в год). За пятилетний срок обучения налоговый вычет составит 13000×5 = 65000 рублей.

- Стоимость посещения ребенком детского садика 20000 рублей в год. Налоговый вычет будет рассчитан по той же схеме – 20000 × 13 = 2600 рублей в год.

Для получения налогового вычета следует предоставить в ФНС: декларацию НДФЛ, заявление, банковские документы, подтверждающие платы на обучение, приказ о зачислении в учебное заведение с указанием стоимости обучения. Если делаются вычеты на обучение детей, дополнительно нужно предоставить личные документы ребенка, свидетельствующие о родственных отношениях.

Другим вариантом получения вычета будет обращение в ФНС с просьбой предоставить уведомление о праве на вычет. Данное уведомление подлежит передаче работодателю, который и осуществит вычет. Пример налогового вычета за обучение в автошколе

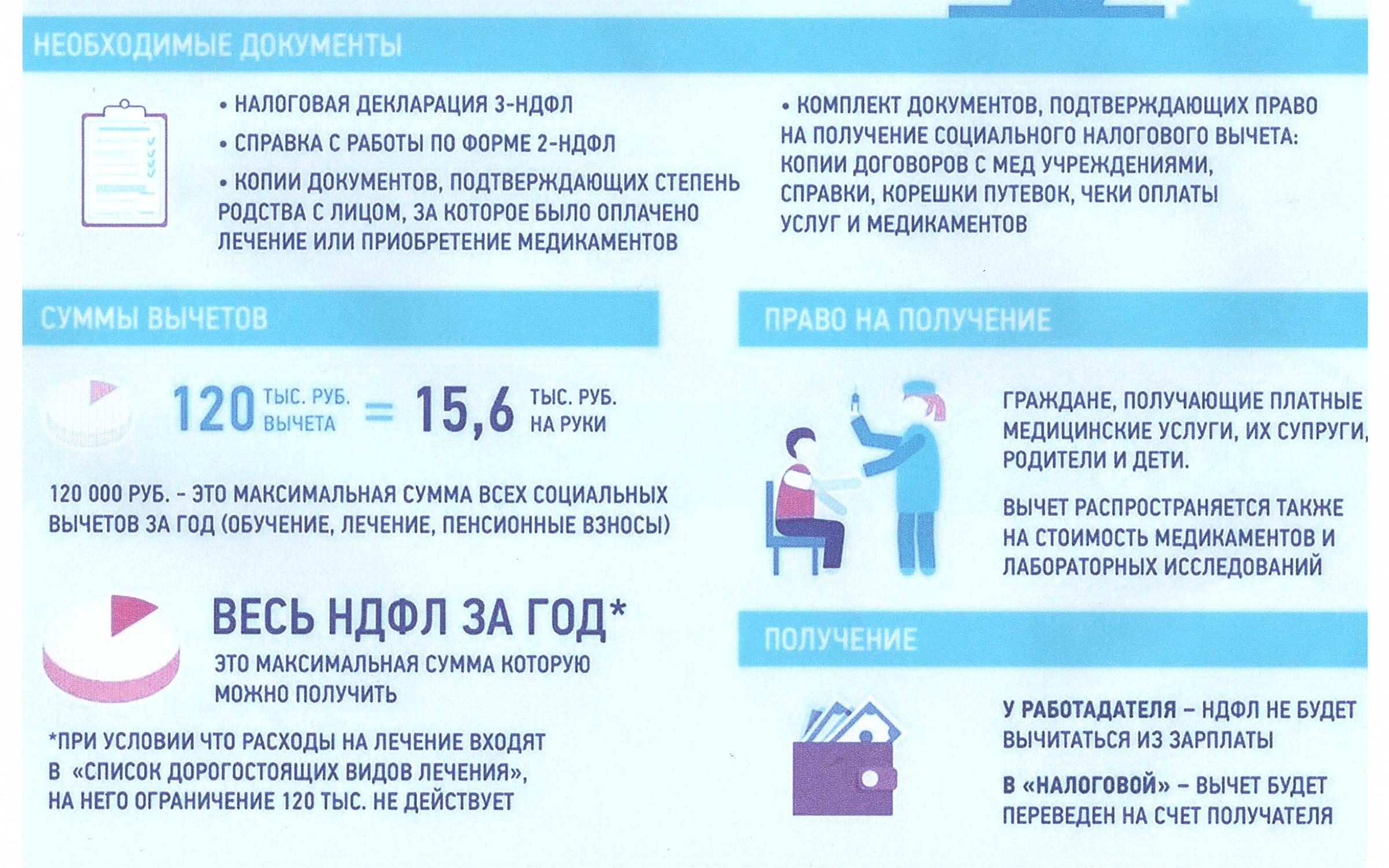

Вычет за лечение и покупку лекарств

Надо сказать, что вычеты по данной категории расходов так же запутаны, как и остальные социальные вычеты. При проведении расчетов учитываются суммы общего дохода налогоплательщика, выплаченные им НДФЛ, максимальные допустимые суммы и исключения при дорогостоящем медицинском лечении.

Так, имеется Постановление № 201 с полным перечнем медуслуг и медикаментов, затраты на которые дают право на налоговый вычет.

При этом налоговые вычеты предоставляются в зависимости от кода лечения. При дорогостоящем лечении (код 2) ограничений на сумму нет. При недорогом лечении присваивается код 1, и вступает ограничение на вычет до 120000 рублей. При этом не имеет значения, сколько реально потратил налогоплательщик на лечение по коду 1. Так, можно потратить на лечение зубов огромные суммы, но поскольку стоматология относится к коду 1, больше чем на 120000 руб. претендовать будет нельзя.

Максимальная сумма расходов на лечение

Также стоит запомнить, что налогоплательщик не сможет претендовать на выплату ему суммы больше, нежели та, что была им уплачена как НДФЛ, то есть более чем 13% затрат, но не более суммы НДФЛ за все виды доходов. Проще это будет рассмотреть на примерах.

Пример 1. Расход на лечение зубов составил 300000 рублей. Поскольку стоматология относится к коду 1, то сумма более 120000 не будет принята во внимание. Доход за год составляет 600000 рублей, сумма НДФЛ – 78000 рублей.

120000 × 13% = 15600 рублей

Поскольку результат меньше, чем выплаченный НДФЛ, вычет составит 15600 рублей.

Пример 2. Расход на операцию на сердце составляет 1000000 рублей. Данные операции относятся к коду 2 (дорогостоящее лечение) и ограничения по сумме не имеют. Доход за год 600000, сумма НДФЛ – 78000 рублей.

1000000 × 13% = 130000 рублей. Данная сумма выше, чем сумма НДФЛ за год. Таким образом, вычет будет равен 78000 рублей, то есть сумме НДФЛ. Как вернуть налоговый вычет

Получить вычет на лечение и приобретение лекарств можно, обратившись с соответствующим заявлением в ФНС. Заявление подается одновременно с декларацией НДФЛ и документами, подтверждающими затраты на лечение и медикаменты.

Вычеты по тратам на страхование жизни и пенсионному страхованию

Верхний предел суммы трат по договорам страхования в негосударственных страховых компаниях, при котором можно претендовать на вычеты, составляет 120000 рублей.

Максимальная сумма пенсионных взносов, с которой будет выплачен налоговый вычет

Получение вычета, как и в остальных случаях, возможно при условии предоставления в ФНС заявления и документального подтверждения плат. Когда необходимо предоставлять заявление на возврат НДФЛ в связи с расходами на уплату пенсионных

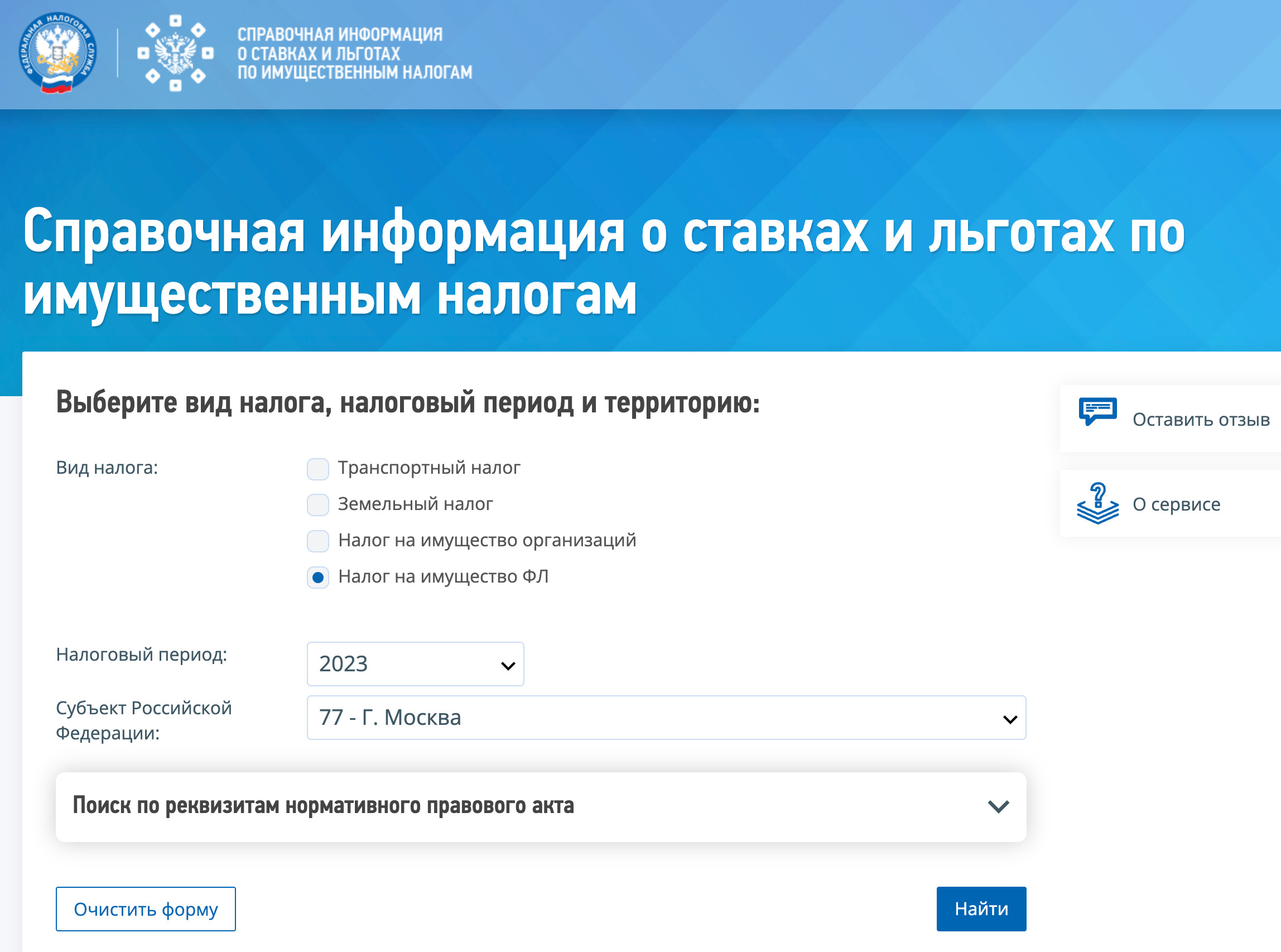

Налоговые вычеты по имуществу

Как явствует из названия, данный тип вычетов неразрывно связан с теми или иными имущественными сделками – продажей, покупкой, дарением, строительством и т.д.

Регулируется данный вид вычетов статьей 220 НК РФ.

Статья 220. Имущественные налоговые вычеты

В соответствии с этой статьей при приобретении имущества можно претендовать на вычеты, исходя из расходов на:

- строительство либо приобретение недвижимого имущества;

- погашение кредитов для приобретения данного имущества;

- погашение кредитов при рефинансировании.

[blockquote_1]Важно! Начиная с 2014 года претендовать на вычеты по расходам на приобретение и строительство жилья можно вне зависимости от количества приобретенных объектов.[/blockquote_1]

Максимальная сумма расходов на жилье, с которой будет исчисляться налоговый вычет

Максимальная сумма расходов на жилье при погашении процентов по целевым займам

Не применяется налоговый вычет в тех случаях, когда приобретение состоялось с участием материнского капитала.

Для применения вычета надлежит обратиться в ФНС с соответствующим заявлением. Требуется приложить все документы по договору купли-продажи.

Вычеты при отчуждении имущества

Основанием для применения вычета является обязательное декларирование дохода от отчуждения. При исчислении налога на доход будет применена формула вычета.

Максимальная сумма налогового вычета, на который может быть уменьшен доход, полученный при продаже жилья

Общая формула расчета имущественного вычета выглядит следующим образом:

- 3000000 рублей (доход от продажи квартиры) – 1000000 рублей вычета = 2000000 рублей налоговой базы, с которой начисляется налог по ставке.

- 2000000 × 13% = 260000 р. составит налог с продажи.

Вместо 1000000 рублей вычета налогоплательщик может заявить сумму, затраченную на приобретение проданной квартиры. Тогда расчет будет выглядеть примерно так:

- 3000000 р. (доход от продажи) – 2500000 р. (цена, за которую квартира была куплена) = 500000 р. налоговая база, на которую будет начислен налог.

- 500000 × 13% = 65000 рублей составит налог с продажи.

Налоги на продажу движимого имущества начисляются по той же схеме. Максимальный имущественный вычет по движимому имуществу будет составлять 250000 руб. Расчет налога будет выглядеть следующим образом:

Автомобиль продан за 1000000 рублей.

- 1000000 – 250000 рублей (имущественный вычет) = 750000 рублей налоговой базы.

- 750000 × 13% = 97500 рублей составит налог.

Автомобиль продан за 1000000 рублей. Приобретался он за 1100000 рублей.

1000000 – 1100000 = – 100000 рублей.

Налоговая база равная или меньше нуля считается нулевой и не облагается налогом.

Важно! В соответствии с письмом Министерства финансов №03-04-05/7-68 применение имущественного вычета на отчуждение не ограничено. Вычет может устанавливаться столько раз, сколько раз имело место отчуждение имущества. В равной степени налогоплательщик имеет право неоднократного применения вычетов стоимости приобретения из стоимости продажи для уменьшения налогового бремени.