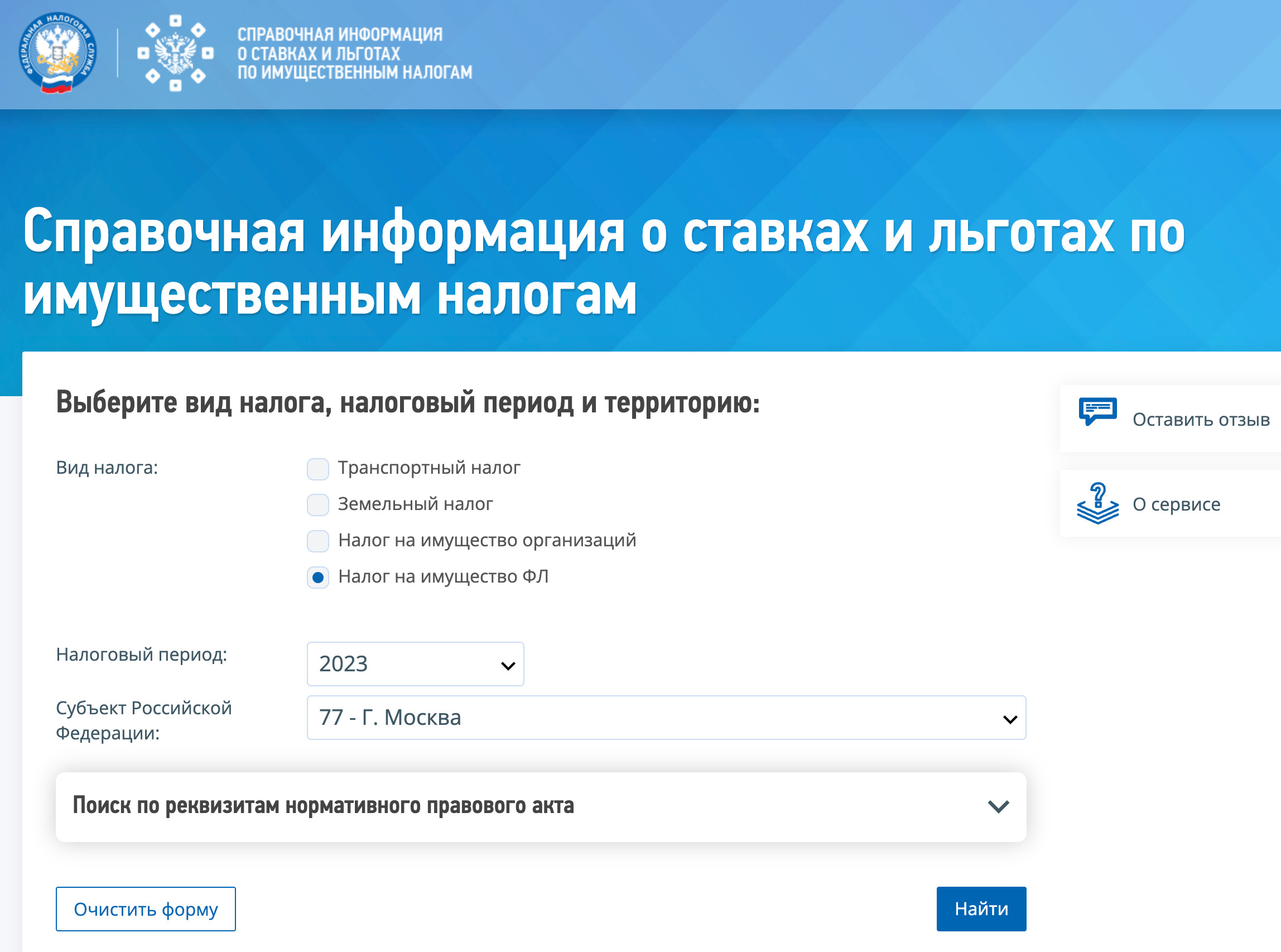

В соответствии с 75 ст. Налогового кодекса РФ пеней называют денежную сумму, которую налогоплательщик обязан заплатить при более поздней уплате причитающихся на него налоговых начислений по сравнению со сроками, которые устанавливает закон. Она может начисляться на такие налоги как:

- транспортный;

- земельный;

- имущественный;

- на имущество физических лиц.

Изучив приведенную информацию, можно обозначить основные факты и самые важные правила, которые касаются начисления и уплаты пени. Они заключаются в следующих моментах:

- уплата пени – обязанность налогоплательщика, а не его право;

- штрафные санкции применяют, если человек не выплачивает положенные налоговые начисления или страховые сборы в оговоренный нормативными актами срок, а делает это позже;

- пеня применяется каждый раз, при поступлении платежей в бюджет позже отмеченного периода. Ее начисление независимо от санкций за нарушения порядка уплаты;

- штрафные начисления делают по платежам на внутреннем рынке. Также они присутствуют при перевозке товаров через таможню;

- наложение пени прекращается после возмещения должником всех сумм сборов, задолженности по штрафным санкциям;

- начислить пеню на пеню невозможно, поэтому данная сумма долга никак не меняются;

- штрафные начисления производятся ежедневно. В расчет берутся календарные дни.

Это основные моменты, играющие важную роль для налогоплательщиков. Приведенную информацию нужно рассмотреть очень внимательно, ведь жизненные ситуации бывают разные, и не всегда получается оплатить налоговые начисления и сборы в указанный нормативами период.

[blockquote_2]Важно! Штрафные санкции начинают применять со следующего дня после установленной даты уплаты налога. Если последний день оплаты приходится на выходной или государственный праздник, для погашения задолженности у человека есть ближайший рабочий день.[/blockquote_2]

Как могут исполняться обязанности налогоплательщика

В 72 статье НК РФ прописаны методы обеспечения исполнения обязанностей по погашению налогов и других обязательных платежей. К основным из них относят:

- залог имущества. Оформление сделки предполагает подписание официального договора. В роли сторон: налоговая и залогодатель. Последним будет налогоплательщик или постороннее лицо. Если налогоплательщик не погашает приходящиеся налоги и штрафные начисления, налоговый орган вправе выполнить погашение долга за счет цены заложенного объекта, например, недвижимости. Последовательность решения спора устанавливается гражданским законодательством;

- поручительство. Если используется такой метод, обязанности перед налоговой берет поручитель. Он должен будет в полном объеме возместить налог и все штрафные начисления, если налогоплательщик не сможет сделать это самостоятельно. Ответственность за несвоевременную выплату будет одинаковой и у налогоплательщика, и у его поручителя;

- банковская гарантия. Здесь предполагается обязанность банка-гаранта выплатить полную сумму задолженности в установленный период. Начинает действовать она в случае неуплаты налогоплательщиком денег в указанный ему срок. Гарантию может предоставить исключительно банк, включенный в список учреждений, отвечающих установленным требованиям.

Также дополнительно в качестве способов обеспечения оплаты налогов уполномоченные органы могут использовать пеню, арест имущества, приостанавливать операции с денежными счетами.

Когда пеня не начисляется

Есть ситуации, когда даже при условии несвоевременной оплаты налога уполномоченный орган не начисляет пеню. К основным из них относят:

- наличие переплаты по конкретному налогу;

- полное перекрытие пени переплатой;

- случаи, когда переплата появилась по налогу раньше возникновения недоимки и целиком ее перекрыла. Если переплата будет меньше чем задолженность, штрафные начисления снизят пропорционально.

[blockquote_1]Важно! Следует знать, что налоговые органы самостоятельно учитывают переплату в счет задолженности налогоплательщика по основному налогу или штрафным начислениям. Зачет проводят по видам налогов: федеральные, региональные или местные.[/blockquote_1]

Как рассчитывают величину штрафных начислений

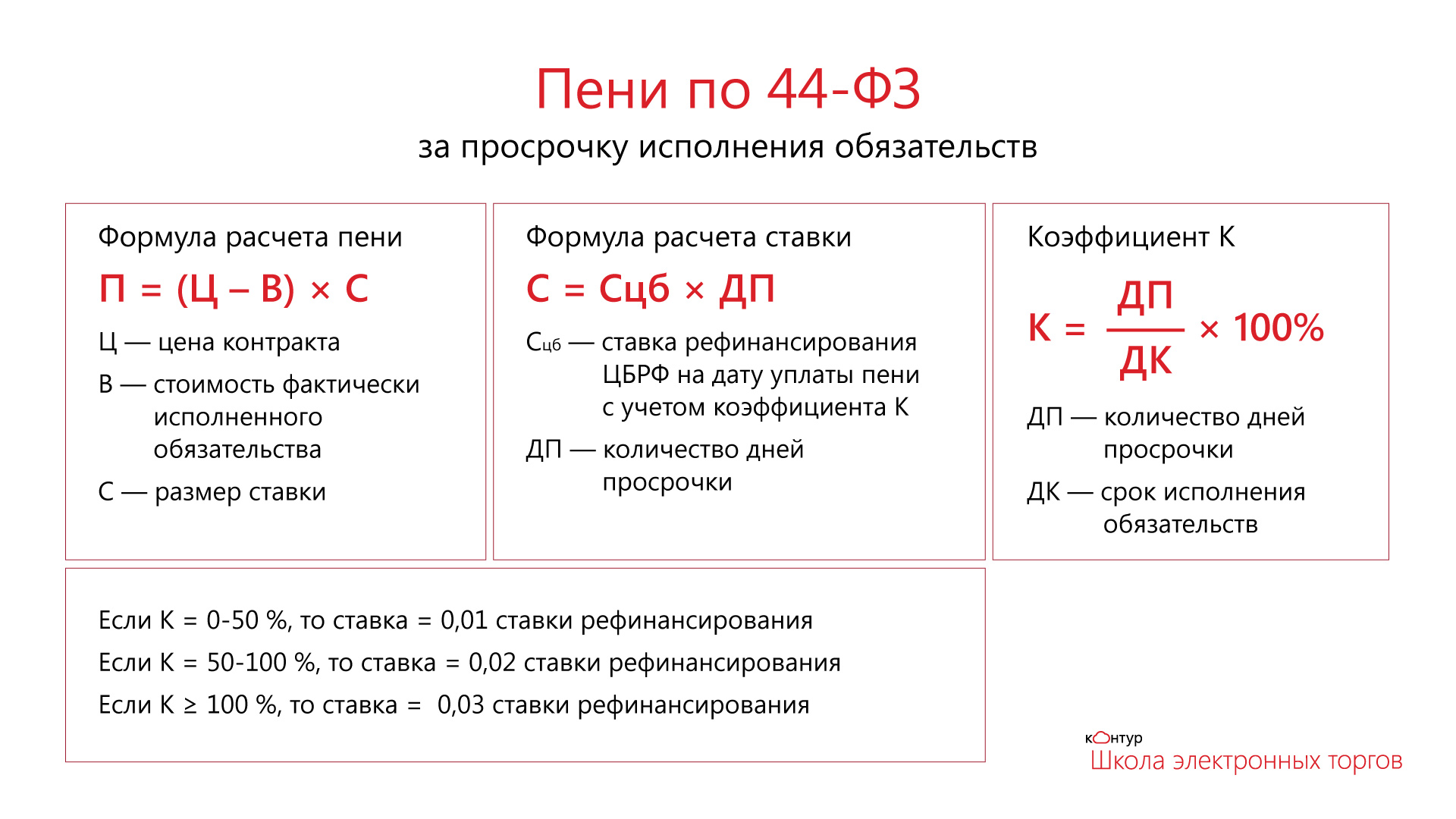

Если говорить о порядке расчета величины пени, здесь используется достаточно простая формула. За каждый день начисляется 1/300 часть от действующей на конкретный момент времени ставки рефинансирования ЦБРФ. Формула выглядит следующим образом: величина налога × кол-во дней просрочки по оплате × 7,5% / 300.

Чтобы не выполнять расчеты самостоятельно, исключить ошибки, можно воспользоваться специальным калькулятором. Здесь необходимо ввести категорию должника: юридическое или физическое лицо, указать сумму долга. Также нужно задать установленный срок оплаты налога и дату фактического его погашения. После запуска расчетов величину штрафных санкций можно увидеть уже через несколько секунд. Это самый простой вариант расчета и существуют другие формулы, например, для ситуации, когда нарушен срок внесения авансового платежа.

Калькулятор расчета штрафных начислений

Ответственность за неуплату

Если налогоплательщик не выполняет свои обязанности в должном порядке, имеет крупную задолженность, налоговая имеет право подать на него в суд для принудительного взыскания нужной суммы. Согласно вынесенному постановлению взыскивать долг будут за счет имущества должника или денег, хранящихся на его банковских счетах. Это оговорено в 1 пункте 48 ст. НК РФ.

Если смотреть 2 пункт той же статьи, здесь говорится, что обращение в суд возможно в том случае, если в течение 3 лет с момента истечения срока исполнения самого раннего требования:

- долг превысил 3000 руб. Налоговый орган может обратиться в суд в течение полугода со дня, когда величина задолженности превысила 3000 руб.;

- долг меньше 3000 руб. Обращение в суд допускается в течение полугода с последнего дня истечения упомянутого трехлетнего периода.

Важно понимать, что в любом случае суд будет на стороне налоговой службы и взыщет долг с налогоплательщика. Поэтому, лучше не допускать подобных ситуаций и платить налоги своевременно.

Интересно! В судебной практике была ситуация, когда постановление приняли в пользу налогоплательщика. Дело вели по отношению к юридическому лицу, допустившему ошибки в налоговой отчетности, но плательщик исправил их в короткий срок. Здесь штрафные начисления были пересчитаны.