Согласно действующему законодательству, граждане России имеют право на различные налоговые вычеты, в том числе за оплату образовательных услуг в специализированных организациях. Важно внимательно изучить действующие требования и подготовить документы. Отвезти их в налоговую можно лично, с помощью курьера или отправить по почте. Налоговый вычет за обучение

В чем суть налогового вычета

Согласно положению НК РФ, россияне могут получить вычет при получении образования на коммерческой основе. Стоит отметить, что данное право носит изъявительный характер. Если гражданин не использует его, то никто его заставлять не будет получать данный вычет. Для этого требуется воспользоваться своим правом, а перед этим изучить, что именно необходимо для получения денег из государственного бюджета. Вычет предполагает часть дохода, которая налогами не облагается. Таким образом, есть возможность вернуть себе эти деньги. Сегодня максимальный размер возврата составляет 13% от общей стоимости обучения.

Важно! Есть возможность оформить данный вычет несколько раз в течение жизни. Однако каждый год нужно заново подавать полный пакет документов, предусмотренный действующими нормативно-правовыми актами. При превышении лимита платежа за учебу остаток на следующий платежный период для вычета не переносится.

Сумма налогового вычета за обучение

Вычеты производятся при обучении в учреждениях государственных и коммерческих, которые имеют государственную аккредитацию.

Кому предоставляется вычет

Далеко не все могут воспользоваться правом на получение денег от государства в качестве налогового вычета. Вот какие требования предъявляются к получателям:

- Гражданство РФ.

- Наличие облагаемого подоходным налогом дохода в период обучения.

- Предоставление полного пакета документов в ФНС для подтверждения факта обучения в обозначенное время.

- Осуществление заявителем оплаты за учебу.

- Наличие государственной аккредитации у учебного заведения.

Условия, на которых можно вернуть деньги

Важно! Не только сам студент может подавать заявление в ФНС на возврат части средств, которые были потрачены на образование. Любой плательщик может это сделать, то есть родители, родственники и инвесторы студента.

Деньги нельзя вернуть в следующих случаях:

- При оплате учебы средствами материнского капитала.

- При компенсации финансовых затрат работодателем.

- При использовании средств специализированных социальных фондов.

Условия на получение налогового вычета

Сегодня многие образовательные учреждения указывают в договоре «оказание информационных и консультационных услуг». ФНС не принимает такую формулировку в качестве основания для возврата части средств, которые были затрачены на обучение.

Калькулятор расчёта суммы возврата налога за обучение

Дополнительная информация

Существуют дополнительные требования для основания перечисления бюджетных средств, а именно:

- Возможность получения вычета за расходы на свое образование или своих родственников на любой форме обучения.

- При возврате денег сестер, братьев или детей необходимо, что эти лица обучались на очной основе, а их возраст был менее 24 лет.

- Если лица, на чье образование тратятся деньги, находятся под опекой, то предельный возраст, позволяющий вернуть часть средств составляет 18 лет. Далее сам студент должен производить оплату и осуществлять вычет, если у него имеется налоговая база для его осуществления.

- В договоре обязан быть прописан плательщик.

Важно! ФНС готово возместить часть затрат только за последние три года с момента обращения.

Получение вычета актуально при обучении в ВУЗе, средне-специальных учебных заведениях и специализированных заведениях типа автошкол, курсов программистов, бухгалтеров и так далее. Важно обращать внимание на оформление договора с организацией для получения права на возврат части денежных средств от государства. Если он не соответствует требованиям ФНС, то можно договориться о внесении в него изменений.

Основные условия для оформления вычета

Существуют различные ситуации, при которых необходимо оформлять данный вычет. В частности, плательщиком может являться сам обучающийся или иное лицо, которое инвестирует в его образование. В зависимости от плательщика, существуют различные нюансы. Размер налогового вычета

Самостоятельная оплата образования и особенности оформления вычета

Иногда студенты учатся и работают одновременно. В частности, предусмотрено обучение на заочной форме, что также не исключает получения денег из государственной казны. В этом случае существуют следующие условия для перечисления бюджетных средств гражданину РФ:

- Сумма возмещения не должна быть больше размера налоговой базы, которая была перечислена в государственный бюджет. Вся сумма, которая не была передана в течение года в силу недостаточной налоговой базы, не переносится на следующий платежный период.

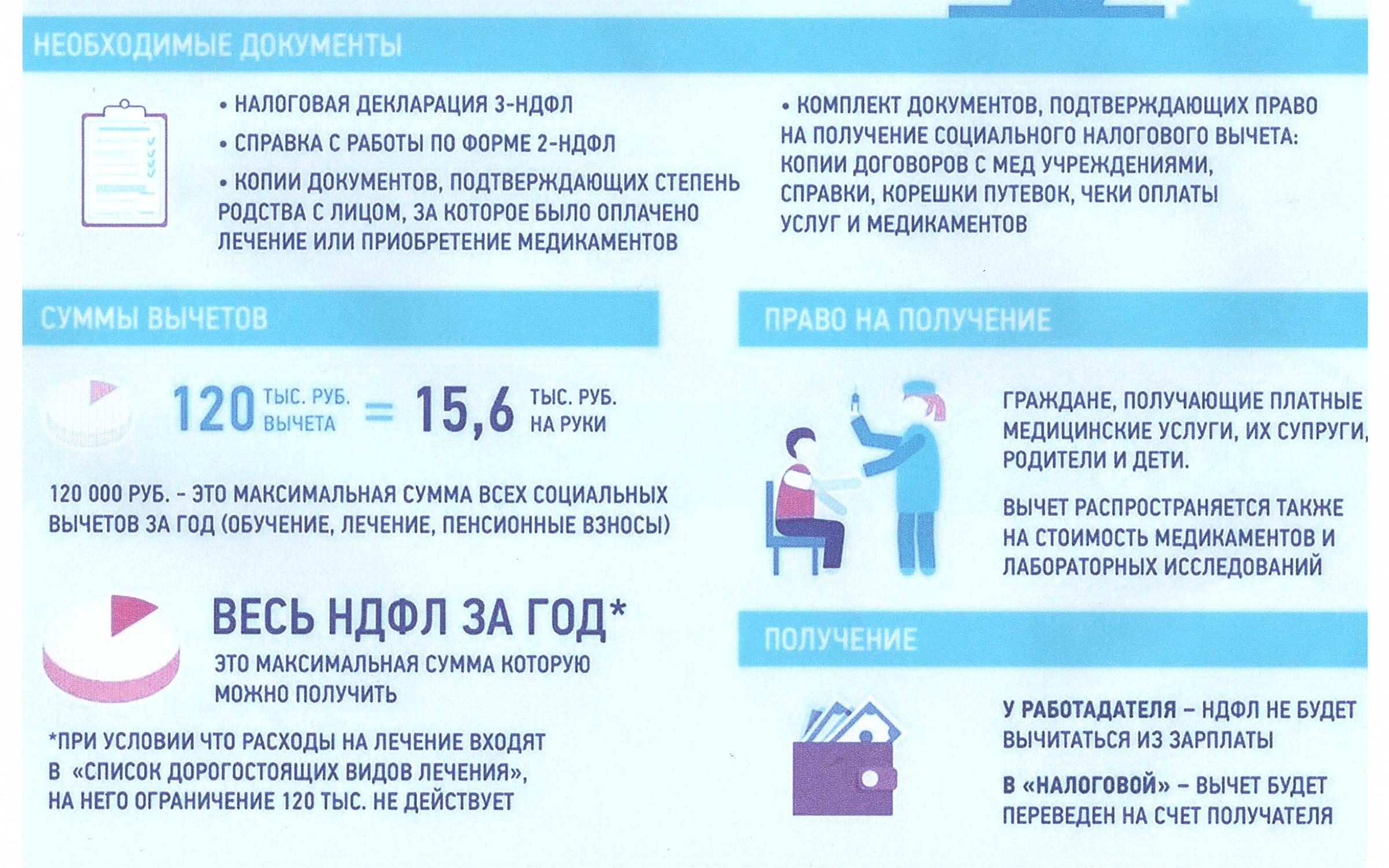

- Максимальный лимит средств для формирования вычета 120000 рублей. Таким образом, если студент вынужден платить больше, то это не является основанием для увеличения размера вычета. Возможно получить только 13% от указанной выше суммы.

- Оформление данного вычета не исключает оформление других. Сумма по каждому из них определяется Налоговым Кодексом РФ.

- Срок исковой давности составляет 3 года. То есть, если студент или иной плательщик решил оформить вычет после окончания учебы, то получить деньги можно только за последние три года.

- Независимо от формы обучения, возврат полагается. Но важно понимать, что максимальный его размер напрямую зависит от перечисленных в государственный бюджет налогов.

Пример налогового вычета за обучение в автошколе

Не всегда выгодно студенту самому за себя платить, так как он не может обучаться на очной основе и получать зарплату в полном объеме. Для этого нередко прибегают к помощи родственников, которые формально являются плательщиками.

Вычет за образования детей

Когда родители или другие родственники оплачивают образование ребенка, существуют следующие условия для осуществления налогового вычета:

- Возраст ребенка, который проходит обучение, не должен превышать 24 года.

- Возможен возврат части средств только при обучении на очной форме.

- Имя плательщика прописано в договоре, как лицо, которое производит оплату за образовательные услуги.

- 6500 рублей или меньше можно получить за год (зависит от перечисленной суммы подоходного налога).

Пример возврата налога за обучение

32500 рублей – это сумма, которую можно вернуть за 5 лет обучения.

Вычет за образования сестры или брата

Нередко браться или сестры оплачивают образование. Они могут оформить вычет тоже, но необходимо помнить о следующем:

- Возмещение возможно только для студентов-очников.

- Предельный возраст брата или сестры 24 года.

- В договоре необходимо прописать имя плательщика.

- Имеется документальное подтверждение родства между братом и сестрой.

- Максимальный возврат в год 1560 рублей, поэтому лимит на образовательные услуги 12 тысяч рублей.

Полезная информация на получение налогового вычета за обучение

Это актуально для прохождения специализированных краткосрочных курсов для овладения какой-нибудь профессией.

Список требуемых ФНС документов

Чтобы оформить все правильно настоятельно рекомендуется обращаться в специализированные организации, которые предлагают заполнить декларацию надлежащим образом и предоставить необходимую информационную поддержку на любой стадии сотрудничества. Стоимость данной услуги довольно демократичная: от 500 рублей до 2000 рублей, в зависимости от региона. Хотя, можно найти и более высокие цены, если размер вычета большой. Как получить вычет за обучение

Потребуется предоставить в ФНС следующее:

- Правильно заполненную декларацию по форме 3-НДФЛ.

- Договор с учебным заведением, где прописываются имена студента и плательщика.

- Чеки об оплате услуг или иные документы, которые могут подтвердить расходы.

- Справка 2-НДФЛ для подтверждения оплаты подоходного налога.

- Паспорт заявителя.

- Заявление на осуществления налогового вычета.

- Лицензия государственного образца на право предоставления образовательных услуг на территории РФ.

- Номер счета для перечисления денег.

Документы для оформления налогового вычета

Сотрудники ФНС не имеют права требовать больше документов, чем это предусмотрено действующим законодательством.

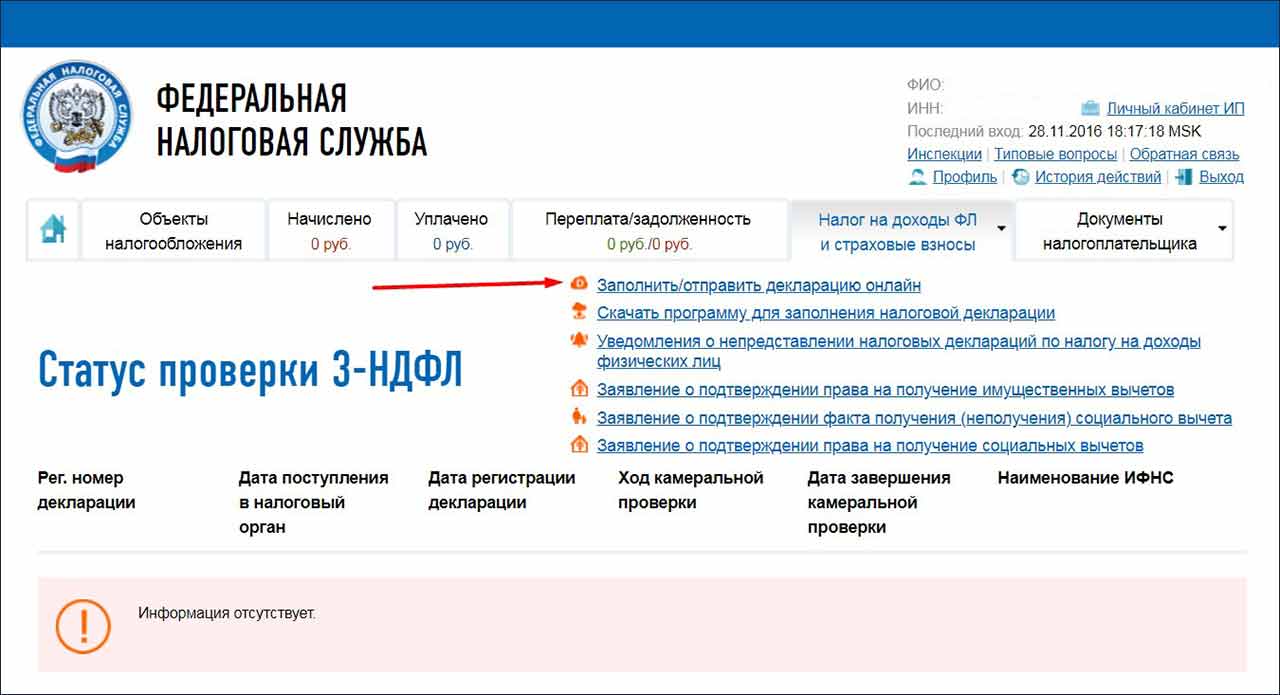

Пошаговая инструкция для получения налогового вычета

Гражданину РФ необходимо предпринять несколько шагов для оформления налогового вычета:

- Получить первичную консультацию у сотрудников ФНС или в специализированных фирмах о пакете документов для оформления налогового вычета.

- Сбор документов. Заявление составляется в свободной форме с указанием числа и подписи. Справку 2-НДФЛ можно заказать на работе. Остальные документы находятся дома у плательщика, а часть предоставляется учебным заведением.

- Декларацию 3-НДФЛ можно заказать в различных организациях. Даже многие банки сегодня за небольшое вознаграждение готовы оформить ее в надлежащем виде.

- Передача документов в ФНС. Это можно сделать лично, по почте или через представителя. Однако у представителя должна быть нотариально заверенная доверенность. Далеко не все отделения ФНС принимают ее, составленную в свободной форме.

- Проверка специалистами ФНС поданных документов. Она занимает до 90 дней. Иногда сотрудники ФНС отказывают в вычете. Причины могут быть различные, но обычно это неправильно оформленные документы или отсутствие какой-нибудь справки. Желательно уточнить причину для исправления ошибки. При получении положительного ответа нужно ждать зачисления средств на указанный счет в течение 30 дней.

Учась в каком учебном заведении можно получить налоговый вычет

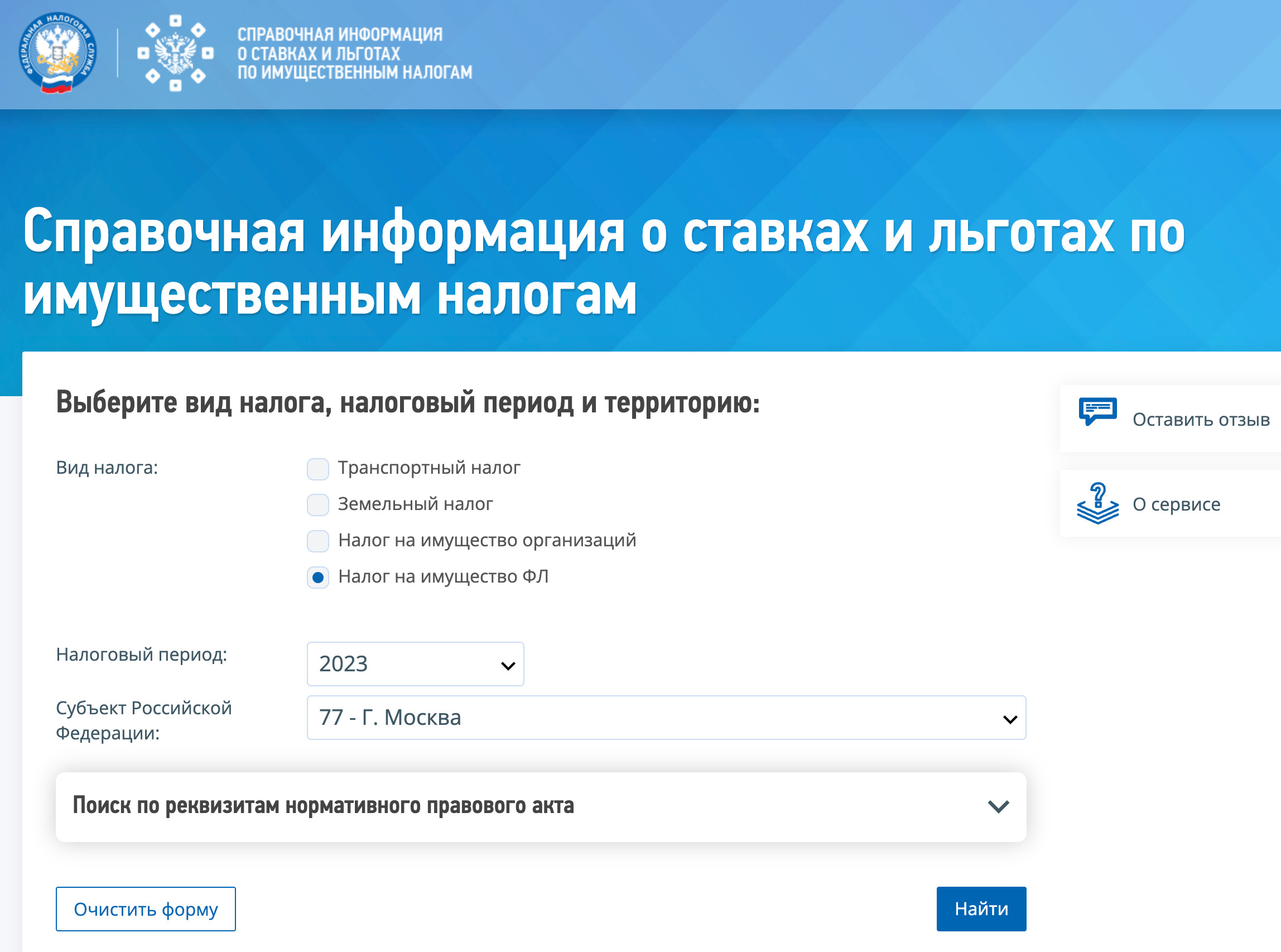

Как оформить вычет через работодателя

Сегодня есть возможность получить вычет через работодателя. Это значительно облегчает весь процесс, так как нет необходимости обращаться в специализированные компании. В заявлении потребуется указать реквизиты работодателя. Сумма от государства вернется сотруднику вместе с зарплатой. Об это он узнает из расчетной ведомости, которые предоставляются на предприятиях. Документы для получения социального налогового вычета

Важно! Заявления от работодателя проверяются в течение месяца. После проведения проверки выносится решение об удовлетворении запроса. Более подробную информацию об особенностях оформления вычета через работодателя можно уточнить в бухгалтерии. Не все организации готовы предоставлять подобную услугу.