Можно сколько угодно возмущаться самим фактом того, что на недвижимость, находящуюся в собственности, начисляются налоги, но факт остается фактом – закон предусматривает, что любое недвижимое имущество является объектом налогообложения. А каков налог на имущество по кадастровой стоимости для юридических лиц в 2024 – 2024 году, читайте далее. Налог на имущество по кадастровой стоимости для юридических лиц в 2024 – 2024 году

Юридический нонсенс

По большому счету, факт налогообложения недвижимости противоречит конституционным нормам. Статья 35 Основного Закона страны гарантирует каждому гражданину право приобретать, владеть и пользоваться своей собственностью, в том числе и недвижимым имуществом. Однако согласно той же статье никто не имеет права лишить человека собственности, кроме как по судебному вердикту. В соответствии с данной статьей каждый гражданин Российской Федерации может приобретать и владеть собственностью. Но действительно ли в полной мере он может осуществлять свое право владения? Статья 35 Основного Закона страны

Приобретение в собственность подразумевает, что гражданин либо организация вложили собственные средства в покупку недвижимости. Любая покупка, вплоть до самой мелкой, уже включает в себя налогообложение. То есть, приобретая, к примеру, квартиру, гражданин уже оплатил все налоговые сборы. И тут вступает в силу юридический нонсенс. Являясь собственником квартиры, гражданин, тем не менее, не является ее владельцем. Потому что при долгах по налогам квартиру могут изъять из его собственности. То есть, получается, что право на собственность, таким образом, уже не является неотъемлемым правом гражданина.

Споры о законности налогов на недвижимость ведутся юристами во всем мире. Это означает, что проблема действительно существует. Однако очень малое количество стран посчитало возможным вообще отказаться от этого вида налога, либо сократить его до размеров, не вызывающих нареканий со стороны налогоплательщиков. Практически не существует налогов на недвижимость в Великобритании, Ирландии и полностью они отсутствуют в Хорватии, Монако, Лихтенштейне и Мальте. Как видим, это список далеко не бедных стран. Как рассчитать налог на недвижимость

Налогообложение по кадастровой цене в РФ

06.10.2014 года Президент РФ подписал закон о внесении поправок в Налоговый Кодекс.

Таким образом, все виды налогоплательщиков, как юридические, так и частные лица, были приведены в равное положение по уплате налога на недвижимость по их кадастровой цене. Номера статей Главы 32. Налог на имущество физических лиц

При этом глава 30 НК РФ о налогообложении имущества юридических лиц осталась без модификаций. Глава 30 НК РФ о налогообложении имущества юридических лиц

Понятие кадастровой стоимости

Как следует из самого термина, кадастровая цена устанавливается по кадастровым (реестровым) записям. Соответственно, вычисляется она по результатам государственной оценочной деятельности и соответствует рыночной цене, установленной массовым методологическим способом.

Установленные таким образом цены вносятся в государственную кадастровую книгу с присвоением каждому объекту недвижимости собственного номера.

Калькулятор налога на имущество по кадастровой стоимости для юридических лиц в 2024 — 2024 году

Принадлежащее юридическим лицам недвижимое имущество

В традиционном понимании понятие «недвижимость» означает привязанность имущества к земле, земельному участку. В отношении юридических лиц законодатель несколько расширяет это традиционное понимание. Так, в налогообложении юридических лиц в качестве недвижимого имущества также могут выступать:

- Морские и речные суда международной и внутренней навигации, которые подлежат обязательной государственной регистрации.

- Авиалайнеры, самолеты, вертолеты.

- Объекты космического назначения.

- Другое имущество, которое законодатель может отнести к недвижимому.

Что такое недвижимое имущество

Еще одно различие в налогообложении по кадастровой цене между юридическими и физическими лицами выражается в том, что налогом облагаются не только собственная недвижимость юридического лица, но и объекты взятые:

- в пользование;

- в оперативное распоряжение;

- в управление по доверенности от собственника;

- по концессии, находящееся на балансе, как учитываемое в совместной партнерской деятельности и проводимое по бухгалтерскому балансу.

Налог на землю по кадастровой цене

Следует уточнить, что участки земли не облагаются налогом на недвижимость, поскольку законодатель в их отношении применяет другой вид налогообложения, а именно земельный налог. Глава 31. Земельный налог

В силу ст. 387 НК размеры налога определяются подзаконными региональными актами на уровне муниципальных органов самоуправления в зависимости от кадастровой стоимости земли. При этом ст. 389 НК РФ выводит из объектов налогообложения следующие земли:

- выведенные либо ограниченные в обороте;

- лесного фонда;

- водного фонда;

- входящие в многоквартирный жилой массив.

Статья 387. Общие положения Статья 389. Объект налогообложения

Налоговая ставка устанавливается статьей 394 НК РФ.

| Земельный фонд | Ставка налогообложения |

|---|---|

| Земли аграрного назначения, используемые для с/х деятельности, занятые жилым фондом и личными подсобными хозяйствами | 0,3% от кадастровой цены |

| Прочие земельные участки | 1,5% от кадастровой цены |

Важно! Юридические лица – плательщики налогов по упрощенной схеме, также являются плательщиками налогов по кадастровой стоимости, если объекты включены в региональные кадастровые книги.

Объекты налогообложения и способы оплаты налога по кадастровой стоимости

Статья 378.2 Налогового Кодекса дает исчерпывающий перечень объектов недвижимого имущества юридических лиц, подлежащих налогообложению по их кадастровой стоимости.

| Наименование субъекта налогообложения | Налоговая ставка по кадастровой стоимости |

|---|---|

| Центры и комплексы коммерческих организаций, деловые центры | Не более 2% от кадастровой стоимости |

| Помещения, предназначенные для офисов, магазинов, пунктов общественного питания и бытового обслуживания | Не более 2% от кадастровой стоимости |

| Недвижимость иностранных компаний и организаций, действующих на законных основаниях на территории РФ | Не более 2% от кадастровой стоимости |

Основным условием для налогообложения, согласно заданной таблице, является целевое назначение недвижимости для управленческого или коммерческого использования. Налог на имущество организаций

Способами оплаты налога являются авансовый или годовой варианты.

При авансовом способе оплаты налоговые отчисления производятся либо ежемесячно, либо раз в полугодие, а при годовом – к концу налогового периода, заканчивающегося 31 марта года, следующего за налоговым. При этом исчисление налоговой выплаты осуществляется по следующей схеме: Схема исчислений налоговой выплаты

При этом правилом определения налогооблагаемой площади (налоговой базы) станет формула:

Общая площадь постройки × конкретная площадь помещения, используемого под бизнес.

[blockquote_1]Важно! Сотрудник налоговых органов имеет право внесения изменений в расчет и прибавки к налоговой выплате недоучтенной бухгалтером суммы по налоговой базе.[/blockquote_1]

Отчетными периодами для юридических лиц, осуществляющих платежи по кадастровой стоимости, считаются первый, второй и третий кварталы календарного года. Платежи по кадастровой стоимости

Переоценка кадастровой стоимости

Государственная деятельность по кадастровой оценке недвижимости регламентируется Законом РФ «Об оценочной деятельности», а именно статьями 24.11 – 24.21 данного закона. Государственная кадастровая оценка, статьи 24.11 – 24.21

В соответствии со ст. 24.12 переоценка кадастровой стоимости проводится по решению органов местного самоуправления, либо по решению органов государственной власти не чаще одного раза в течение трех лет. Статья 24.12. Принятие решения о проведении государственной кадастровой оценки

При проведении оценочной комиссии учитываются естественный износ недвижимости, потеря в стоимости в связи с авариями, природными катаклизмами и другими событиями, повлекшими изменение стоимости недвижимости.

Опротестование решения оценочной комиссии по кадастровой стоимости

С момента перехода от исчисления налоговых выплат на недвижимость исходя из их инвентаризационной оценки к оплате по кадастровой стоимости, стали возникать спорные ситуации между налогоплательщиком и кадастровыми органами.

С учетом того, что переоценка кадастровой цены происходит не более чем раз в три года, очень актуальными становятся вопросы обжалования выводов оценочной комиссии. Достаточно часто встречаются случаи завышения стоимости недвижимости в результате поверхностной оценки, ошибочного толкования норм закона, неверного установления характера собственности либо реальных производственных площадей.

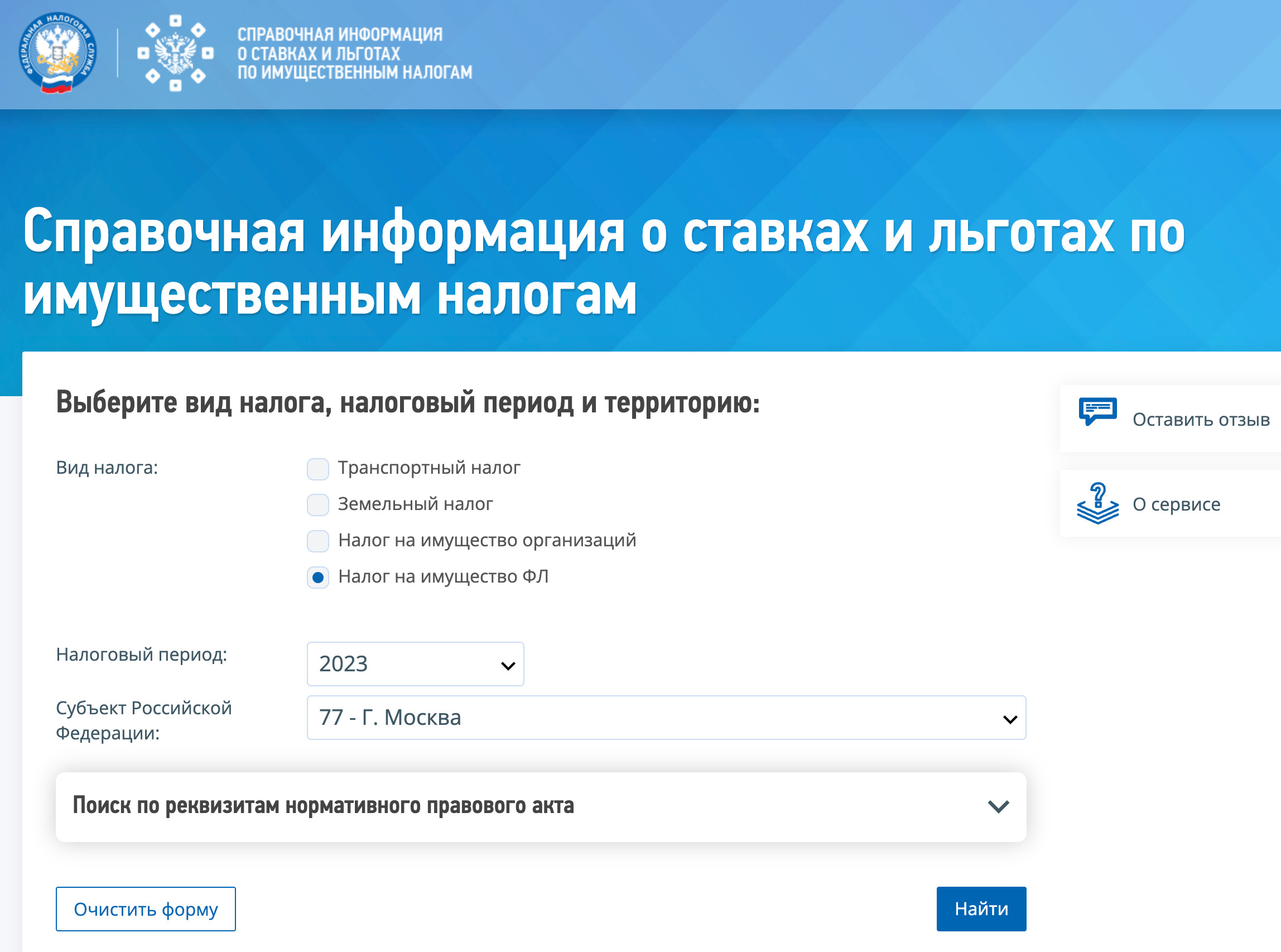

Самым простым способом предотвращения излишнего начисления налоговых выплат будет постоянный мониторинг кадастровых оценок. Узнать о кадастровой цене недвижимого имущества можно на сайте федеральной кадастровой службы «Росреестр», предоставляющем информацию в режиме online. Официальный сайт Росреестра

При подобной системе наблюдения можно будет оспорить оценку до того, как на недвижимость придется платить налог. Дело в том, что суммы переплаченного налога не возвращаются, даже если удалось доказать ошибочность кадастровой оценки.

При разрешении подобных споров органы, правомочные их рассматривать, руководствуются, помимо требований закона, еще и Постановлением Пленума Верховного Суда РФ. Постановлением Пленума Верховного Суда РФ

В соответствии с указаниями Пленума, могут расцениваться, как база для пересмотра кадастровой цены, следующие нарушения при оценке: Нарушения при оценке

Органы, полномочные рассматривать кадастровые споры

Законодательство РФ не предусматривает для юридических лиц выбора метода обжалования. Если граждане имеют возможность выбирать, обратиться ли им в комиссию по спорам о кадастровой цене или в суд, то для юридических лиц предусмотрен порядок обязательного рассмотрения заявления в комиссии по кадастровым спорам.

При опротестовании юридическое лицо должно представить в комиссию заявление и документы, неоспоримо подтверждающие, что при оценке объекта были допущены ошибки, приведшие к неправильному оцениванию. Пример заявления о пересмотре результатов определения кадастровой стоимости

Комиссия по прошествии не более одного месяца со дня получения жалобы должна рассмотреть приведенные в ней доводы и вынести вердикт по существу вопроса.

В случае несогласия заявителя с решением комиссии он имеет право обжаловать его в судебную инстанцию.

К сведению! Заявления в комиссию по решению споров по кадастровой оценке не облагаются госпошлиной.

Судебная компетенция

Надо сразу уточнить, что при отказе комиссии в удовлетворении заявления обязательное обжалование не требуется. Заявитель имеет право как опротестовать решение, так и забыть о нем, обратившись в суд с первичным иском. Ввиду того, что закон предусматривает досудебный порядок, решение комиссии в любом из вариантов должно быть приложено к судебному иску. Если решение не будет приложено, суд оставит иск без движения.

Дополнительно к документам, которые уже были на рассмотрении комиссии, при обращении в суд заявитель должен приложить: Дополнительные документы

Порядок разбирательства судами подобного рода споров регламентируется Законом «Об административном судопроизводстве РФ», а именно его главой 25.

Этим же законом установлена и подсудность по кадастровым оценкам недвижимости. Подсудность по кадастровым оценкам недвижимости

Решение первой инстанции подлежит обжалованию в течение 30 дней.

Видео – Изменения по налогу на имущество организаций