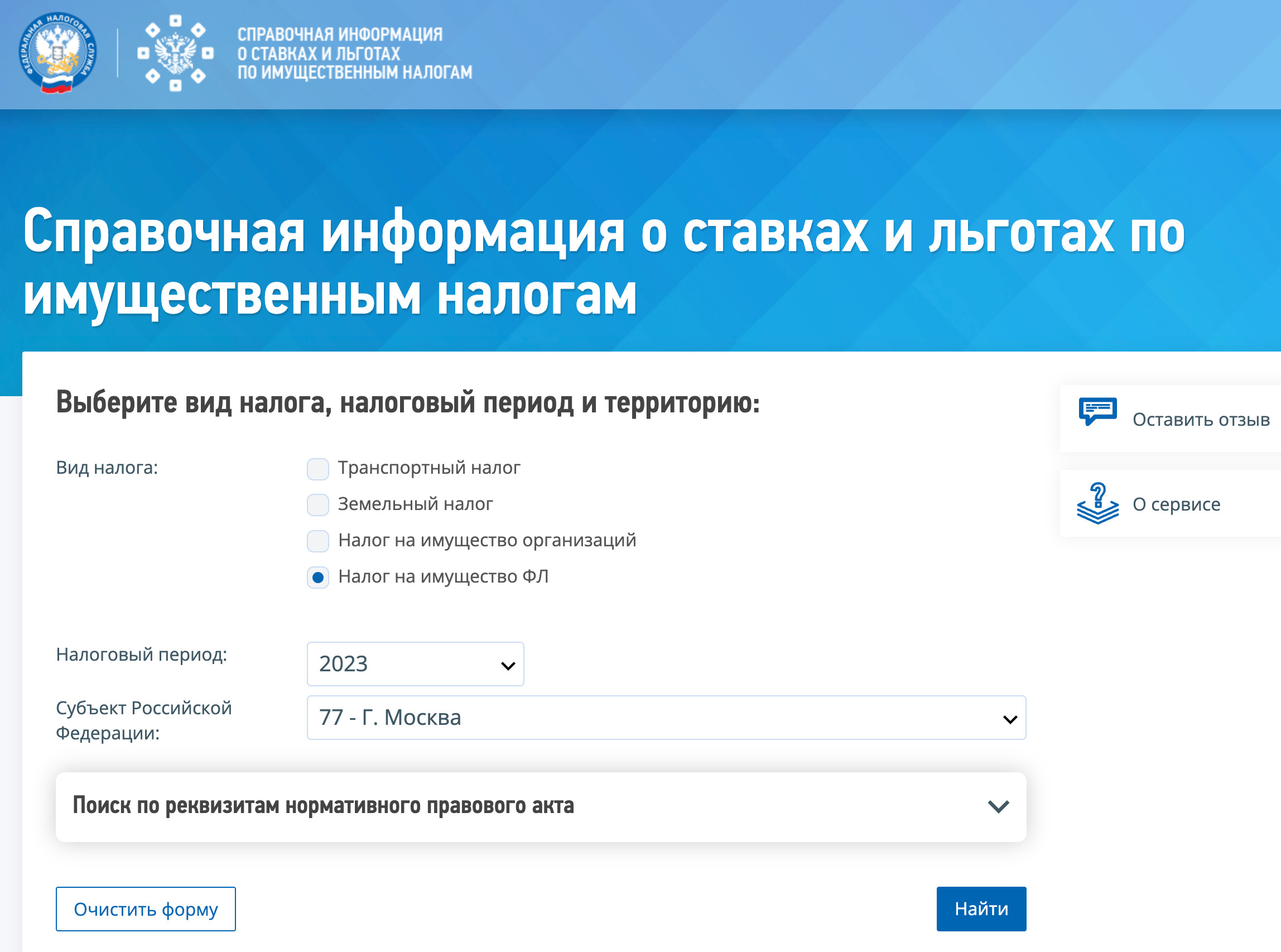

Транспортный налог входит в группу региональных налогов. Это позволяет властям каждого отдельного субъекта РФ самостоятельно устанавливать величину ставок и разного рода льгот по рассматриваемому взысканию. Именно с нюансами предоставления и порядком получения льгот на упомянутый выше налог вам предлагается ознакомиться далее. Кто освобождается от уплаты транспортного налога

Виды транспорта, подлежащие и не подлежащие налогообложению

Закон обязывает каждого собственника транспортного средства уплачивать налог за эксплуатируемую им движимую собственность. Существуют категории транспорта, попадающие под налогообложение и не подлежащие такому обременению.

Таблица. Порядок налогообложения в отношении разных видов транспортных средств

| Облагаются налогом | Не подлежат налогообложению |

|---|---|

| Автомобили | Спецтранспорт для граждан с инвалидностью, выданный органами соцзащиты. Мощность такого автомобиля не должна превышать 100 л.с. |

| Водный транспорт | Транспорт промыслового назначения |

| Снегоходы и т.п. | Сельскохозяйственный транспорт |

| Автобусы | Лодки с моторами до 5 л.с. |

| Вертолеты | |

| Самолеты |

Общие сведения о льготах

Информация о рассматриваемом налоге раскрывается в 28-й главе НК. О каких-либо льготах в данном разделе Кодекса речи не идет. Но в 356-й ст. присутствует оговорка по этому поводу, в соответствии с которой за местными властями сохраняется право самостоятельного определения подобных льгот. И власти многих регионов эту возможность активно используют, выдавая льготы представителям некоторых категорий граждан, к примеру, ветеранам боевых действий, инвалидам и т.д., либо же освобождая от налогообложения отдельные виды транспортных средств.

Однако для каждого региона порядок предоставления льгот различается, и какого-то общего перечня льготников нет. Поэтому, чтобы уточнить, есть ли у вас право льготирования на рассматриваемый налог, изучите положения соответствующего закона конкретно для региона вашего проживания. В качестве примера будет рассмотрен перечень льготников для Москвы.

Кто может получить льготы?

Правом использования такого рода льгот располагают представители следующих категорий граждан:

- герои России и СССР;

- ветераны и инвалиды Великой Отечественной;

- кавалеры ордена Славы;

- инвалиды и ветераны различных боевых действий;

- лица с I и II группами инвалидности;

- лица, являвшиеся узниками концлагерей и иных мест принудительного содержания, основанных во времена ВОВ немецко-фашистск

ими захватчиками и их сторонниками; - граждане, располагающие правом на получение льготы в соответствии с законодательными положениями о соцзащите лиц, пострадавших в результате трагедий на Чернобыльской атомной электростанции, объединении «Маяк», а также испытаний, проводившихся на Семипалатинском полигоне;

- лица, вовлекавшиеся в государственных испытаниях ядерного оружия; Транспортный налог

- ликвидаторы чрезвычайных происшествий на различных ядерных объектах;

- инвалиды, ставшие таковыми вследствие проведения любого рода работ на установках ядерного типа. Сюда же относятся космическая техника и ядерное оружие;

- пациенты с лучевой болезнью;

- родитель или иной законный опекун ребенка с инвалидностью;

- родитель в многодетной семье.

Рассмотренные выше основания не являются актуальными для транспорта воздушного и водного типов, а также мотосаней и снегоходов. За подобные транспортные средства взыскание уплачивается безо всяких льгот.

По закону льготу можно получить исключительно на одно транспортное средство, находящееся в собственности семьи. При этом важно, чтобы мощность двигателя данного средства не превышала 200 л. с. В случае если семья владеет более чем одним транспортным средством, одно из них при наличии на то законных оснований можно будет освободить от налогообложения, но за другой транспорт налоги придется уплачивать в полном объеме.

Встречаются ситуации, при которых гражданин владеет, к примеру, двумя автомобилями, мощность двигателей которых различается, но не выходит за пределы упомянутых ранее 200 лошадиных сил. При таких обстоятельствах владелец должен сам решить, за какой автомобиль ему не уплачивать налог. Чтобы больше сэкономить, нужно отдавать выбор в пользу того транспортного средства, на которое будет распространяться более существенное налоговое взыскание.

Аналогичное правило сохраняет актуальность и при тех обстоятельствах, когда у гражданина есть несколько законных оснований на получение льготы. К примеру, он является родителем в многодетной семье и имеет статус инвалида. В качестве кого получать льготу: как родитель либо же как инвалид? Выбор остается за самим человеком. Законодательство

В случае если право получения льготы у гражданина появилось не с начала года, а, к примеру, ближе к его середине, то закон обяжет человека уплатить налог за тот период, на протяжении которого он не располагал правом использования льготы.

Также нередко встречается следующий вопрос. К примеру, ветеран имеет право на льготирование по налогу для легкового транспортного средства, оснащенного двигателем мощностью менее 200 л. с. Но в его распоряжении находится немного более мощный автомобиль, например, на 210 л. с. В данном случае налог придется уплачивать со всех 210 л. с., а не с величины превышения допустимой мощности. По закону под налогообложение попадают не лошадиные силы, а непосредственно автомобиль. Поэтому варианта всего лишь 2: либо налог платится из расчета полной мощности двигателя транспортного средства, либо же он не платится вообще, если на то есть законные основания.

Калькулятор расчета транспортного налога

Куда обращаться для получения льготы?

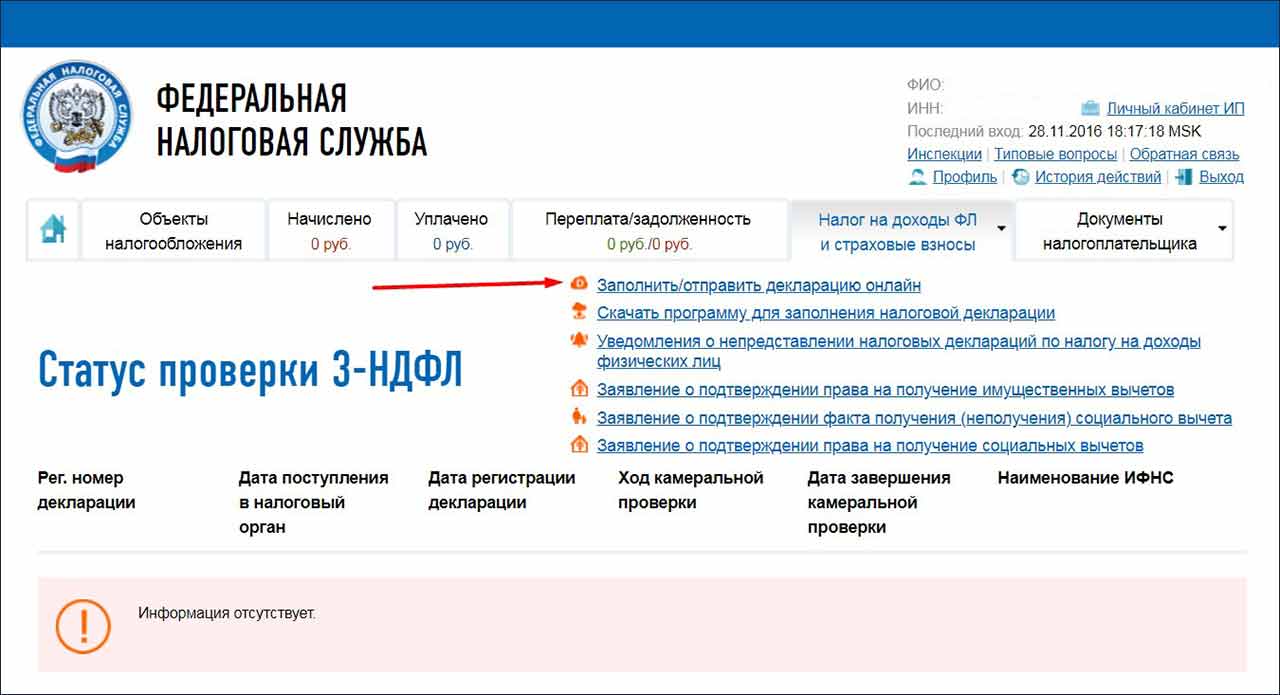

Чтобы получить льготу, заявителю необходимо обратиться в отделение налоговой службы по месту своего проживания. Где зарегистрировано непосредственно транспортное средство во внимание не принимается. Как оплатить транспортный налог

В заявлении указываются основания для получения льготы и информация о льготируемом транспортном средстве (название, номер и пр.). В комплекте с заявлением подаются копии документов, свидетельствующи

Заявитель может подать документы лично либо же отправить их почтой, на свое усмотрение. В случае выбора второго варианта, рекомендуется отдавать предпочтение заказному письму с уведомлением о вручении.

В соответствии с пунктами 363-й ст. НК, уплата рассматриваемого налога должна осуществляться по месту нахождения транспортного средства. Согласно пунктам 83-й ст. НК, таковым является место постоянной регистрации собственника транспортного средства.

Статья 83. Учет организаций и физических лиц. Скачать

То есть, к примеру, если гражданин зарегистрирован в Москве, но проживает в Санкт-Петербурге

Заявление на льготы на транспортный налог