Решить жилищную проблему каждый старается различными способами. При отсутствии значительного количества собственных средств жилье в новостройке для многих становится наиболее привлекательным. Особенно, когда оно покупается еще на стадии котлованной закладки. В этом случае заключается договор долевого участия, по которому гражданин согласно установленному в нем графику выплачивает средства на постройку своей квартиры.

Что такое ДДУ

ДДУ представляет собой способ инвестирования в строительство жилья. Застройщик не имеет достаточного количества собственных средств, на которые можно полностью воздвигнуть жилой дом. Недостаток денег компенсируется привлечением средств будущих жильцов, с которыми заключается ДДУ.

Схема строительства жилого объекта выглядит так:

- Застройщик либо приобретает земельный участок под застройку, либо арендует его.

- Строительная компания ищет инвесторов – будущих жильцов, с которыми заключается ДДУ.

- Участники строительного процесса выплачивают свою долю, оговоренную в договоре в установленные сроки.

- По окончании возведения здания происходит оформление жилой недвижимости в собственность.

Имеются 2 участника: застройщик и дольщик, отношения между которыми регулируются ДДУ. Данный документ обязательно должен проходить госрегистрацию.

Основным преимуществом такой покупки жилья является то, что стоимость, установленная ранее, по договору не меняется.

Налоговый вычет

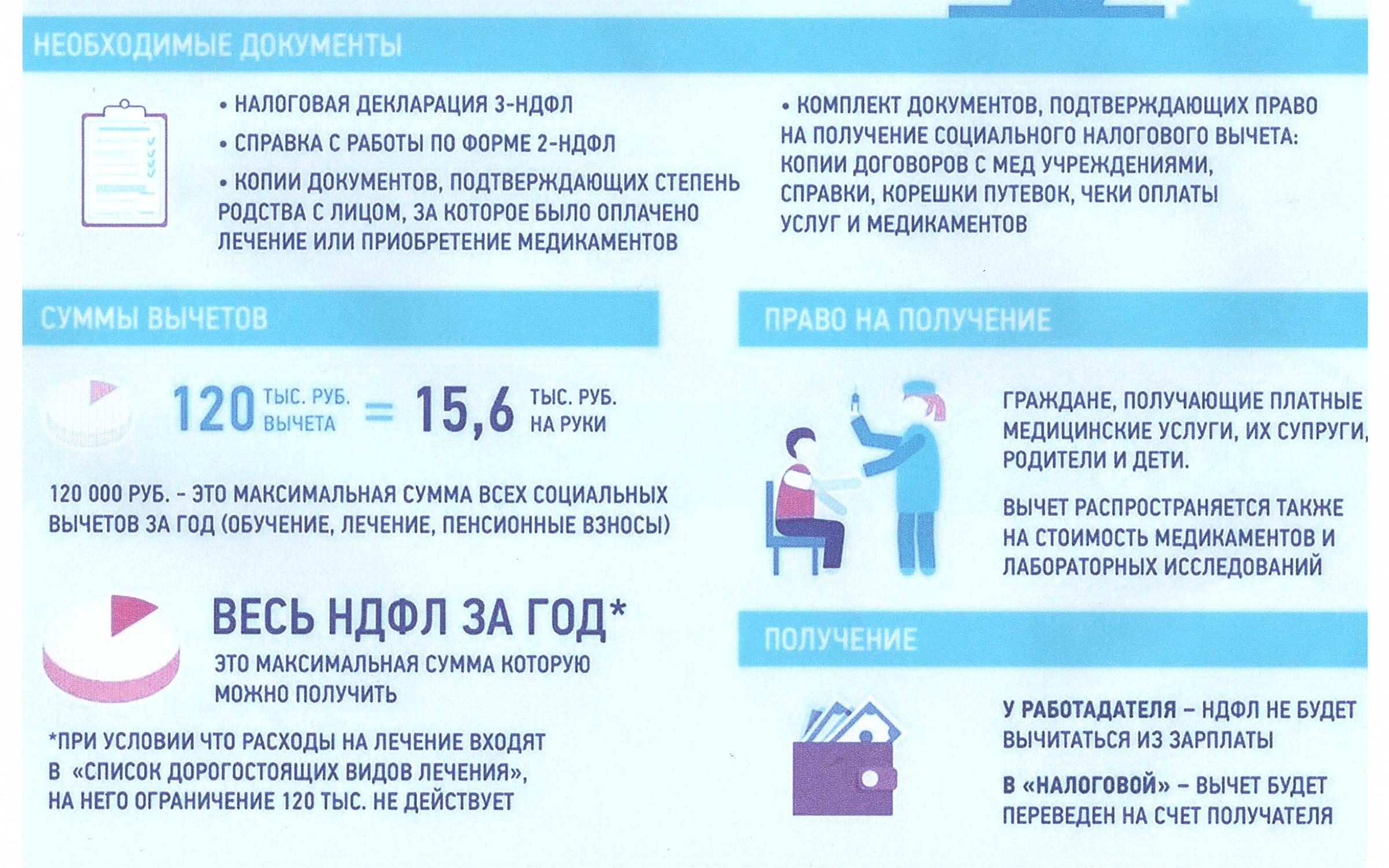

Налоговый вычет представляет величину денежных средств, на которую может быть уменьшена база при расчетах с бюджетом. Претендовать на такое уменьшение имеет право налогоплательщик, официально трудоустроенный и за которого на предприятии производится ежемесячное отчисление НДФЛ (13%).

По НК РФ статье 220 пункт 1 подпункт 3 компенсировать внесенный ранее подоходный налог вправе гражданин, который принимает участие в строительстве жилого дома с планированием последующего в нем проживания. По этой же статье российского законодательства величина уменьшаемой налоговой базы составляет 2 млн. ₽. Воспользоваться таким правом каждому гражданину РФ предоставляется только один раз в жизни.

Момент, когда налогоплательщик сможет воспользоваться своей льготой, наступает при подписании акта передачи жилья дольщику от застройщика. Важно, чтобы дом был полностью достроен.

Кто может получить компенсацию в размере НДФЛ при ДДУ

К гражданину, претендующему на налоговую льготу, выдвигаются определенные требования, только при соблюдении которых он вправе обращаться в налоговую организацию:

- обязательное российское гражданство;

- обязательное официальное трудоустройство;

- льгота не должна быть уже использована полностью.

С 2016 года были приняты изменения по выплате компенсации по подоходному налогу. Если ранее он предоставлялся единожды и исключительно на одну приобретаемую недвижимость, то с 1 января 2016 года налогоплательщик может его оформлять несколько раз, пока не будет исчерпано установленное НК РФ ограничение в 2 млн. ₽ (компенсация в 260 тыс. ₽).

Что входит в расходы на покупку жилья в новостройке

Кроме непосредственных затрат на строительство нового жилого здания к расходам на приобретение недвижимости относятся:

- стоимость приобретенных материалов для отделки квартиры;

- затраты на дополнительные работы по отделке помещения: составление сметы, а также проведение самих работ, оплату услуг ремонтников.

Как получить налоговый вычет при ДДУ

Компенсировать вычет НДФЛ на приобретение квартиры по ДДУ можно несколькими способами:

- Через ФСН. Данный вариант предпочтительней, если дольщик за несколько предыдущих лет имел приличные заработки. Следовательно, в бюджет происходило значительное перечисление подоходного налога, на возврат которого он может теперь рассчитывать. При выборе такого способа в учет идут все доходы, полученные за предыдущий год.

- Через работодателя. Этот способ больше должен устроить тех граждан, которые ранее не имели высокой зарплаты, а на данный момент их доходы на работе стали выше. При таком способе не нужно дожидаться окончания налогового периода. Возврат 13% НДФЛ начнется с момента получения работодателем уведомления от ФСН. При смене работы получение налоговой компенсации придется оформлять снова. При таком варианте возврата НДФЛ учитывается только зарплата, которую начисляет данный работодатель.

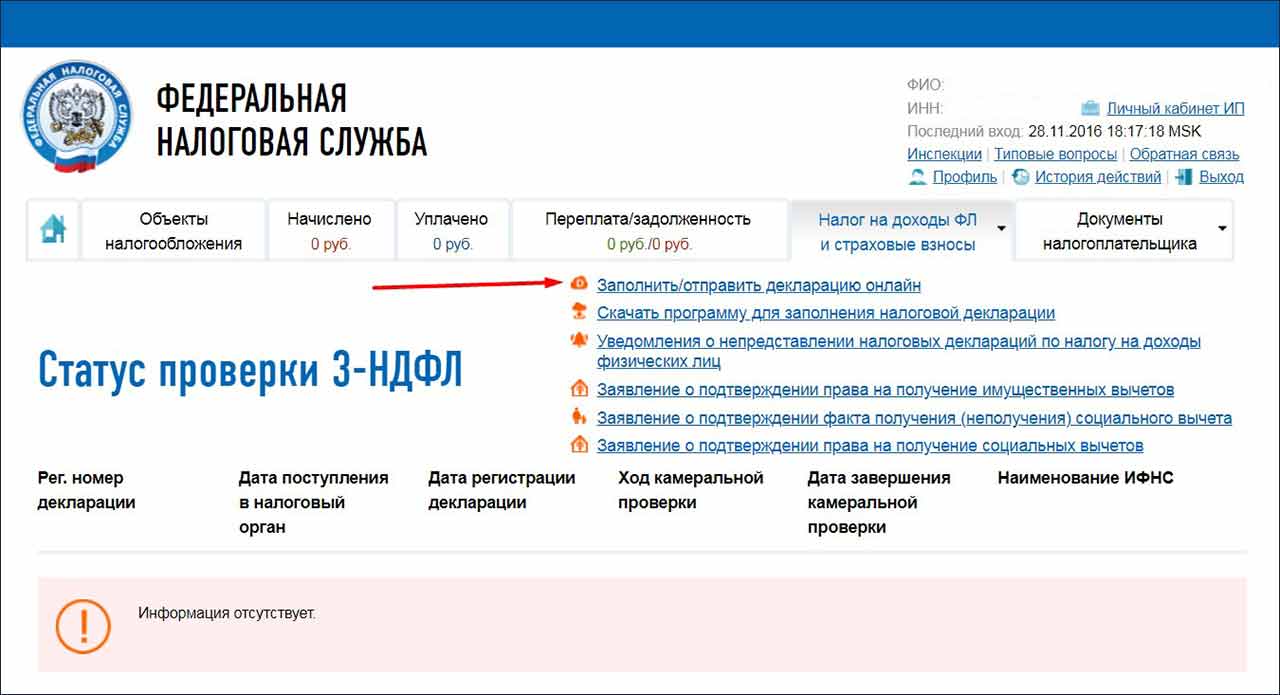

Через налоговиков

1 этап. Оформление документации:

- заполнение 3-НДФЛ;

- получение справки обо всех доходах за отчетный год с места работы;

- паспорт дольщика;

- копия ДДУ;

- платежные документы: чеки, расписки, кассовые ордера, кредитные договора (при использовании заемных средств);

- акт приема-передачи квартиры дольщику.

[blockquote_1]Важно! Получить компенсацию НДФЛ можно только на средства, использованные из собственных накоплений, или привлеченные кредиты. На суммы, выделяемые из госбюджета (маткапитал, жилищные субсидии), льгота не распространяется.[/blockquote_1]

2 этап. Написание заявление на компенсацию НДФЛ. Его бланк можно скачать на сайте ФСН. В нем требуется указать основные сведения о заявителе, а также отчетный период, за который требуется вернуть излишне выплаченный налог.

3 этап. Подача документов в налоговое учреждение по месту прописки заявителя.

4 этап. В течение 10 дней заявление рассматривается налоговиками. В случае отказа предоставляется письменное уведомление с указанием причины.

5 этап. Происходит единовременное зачисление положенной суммы компенсации на счет дольщика. Она не будет превышать размера его выплат в бюджет за предыдущий период. Например, если заявитель выплатил в бюджет за прошлый год 110 тыс. ₽, а максимальная сумма вычета положена 260 тыс. ₽, то на счет он получит только 110 тыс. ₽. Остальные деньги ему будет зачислены в следующем году при новой подаче документов на льготу.

Через работодателя

1 этап. Сотрудник заполняет заявление в администрацию предприятия о предоставлении вычета 2-НДФЛ в связи с покупкой квартиры по ДДУ.

2 этап. Дольщик направляет заявление в ФСН по месту прописки о разрешении оформить налоговый вычет у него в организации.

3 этап. В течение месяца на предприятие будет предоставлено уведомление из ФСН.

4 этап. После получения документа из налоговой бухгалтерия предприятия не производит 13% вычет из зарплаты в течение определенного периода, пока вся положенная по законодательству сумма налогового возврата не будет получена сотрудником.

Видео – Как получить имущественный налоговый вычет при покупке квартиры

Особенности оформления налогового вычета

Приобрести жилье в новостройке возможно одним из следующих способов:

- заключить ДДУ;

- оформить переуступку прав требования;

- подписать договор паенакопления с ЖСК.

Каждый из этих вариантов покупки квартиры имеет свои особенности при получении налогового вычета.

ДДУ

Имеются несколько особенностей при оформлении компенсации по возврату подоходного налога:

- Для оформления льготы требуется обязательно дождаться оформления документов о передачи здания в эксплуатацию, а затем заключения с дольщиком акта.

- Если ДДУ оформлен на нескольких дольщиков, например, двух супругов, то получить налоговую компенсацию смогут они оба.

- При оформлении договора переуступки право налогового вычета переходит его новому собственнику, но только в случае, если лица, оформившие договор цессии, не являются взаимозависимыми, например, близкими родственниками.

Договор с ЖСК

При приобретении квартиры в жилищном кооперативе требуется соблюдение также определенных условий, при которых возможно получение налогового вычета:

- Вся сумма пая по заключенному договору с ЖСК должна быть внесена непосредственно самим пайщиком. На этом основании согласно статье 218 ГК РФ гражданин получает право на оформление собственности на недвижимость. У него должны быть на руках документы, подтверждающие оплату. Также нужна справка от правления строительного кооператива о выплате всего пая.

- Необходимо оформить акт о передаче жилого помещения пайщику.

Этапы получения налоговой льготы оформляются аналогично, как в случае с ДДУ.

Ипотечный договор

В случае заключения договора ипотечного кредитования лицо, купившее квартиру, оформляет право на ее владение и распоряжение в момент перечисления всей суммы банком за нее продавцу. Требуется только оформить свидетельство о собственности.

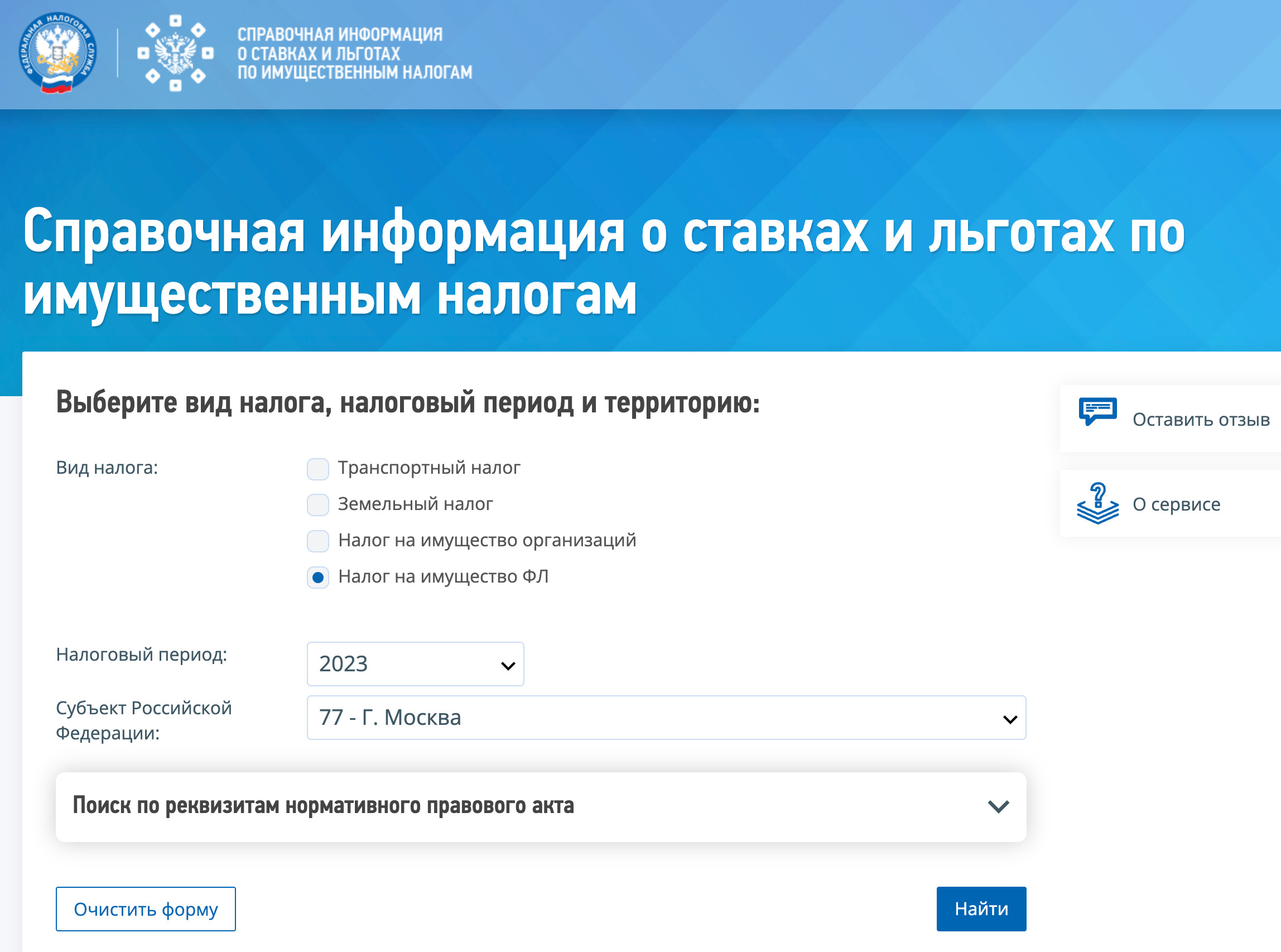

Для оформления налогового вычета необходимы:

- документ на ипотечное кредитование;

- договор на приобретение жилого помещения;

- бумага о собственности.

С этими документами гражданин обращается в ФСН по месту своего жительства. При заключении ипотеки помимо вычета на сумму в 2 млн. ₽ налогоплательщик имеет право претендовать на специальный вычет в 3 млн. ₽, в который включаются суммы, пошедшие на выплату процентов по кредиту.

Обязательно следует учитывать, что суммы возврата имеют ограничения, которые соответствуют фактическому отчислению работодателем суммы НДФЛ за конкретный период по данному налогоплательщику. Недополученный льготный вычет гражданин сможет оформить по истечении следующего отчетного года.

Приобретая жилье в новостройке, каждый гражданин сможет воспользоваться правом на имущественную компенсацию, установленную в НК РФ. Получить его возможно только при полном завершении строительства, подтвержденном актом приема квартиры в эксплуатацию (для ДДУ) или справкой о выплате всего пая (для ЖСК). Компенсация выдается либо через органы ФСН по окончании отчетного года, либо на месте работы в течение года. Процедура возврата НДФЛ не затруднительна. Нужно только собрать все документы и передать их на рассмотрение в ФСН по месту регистрации налогоплательщика.