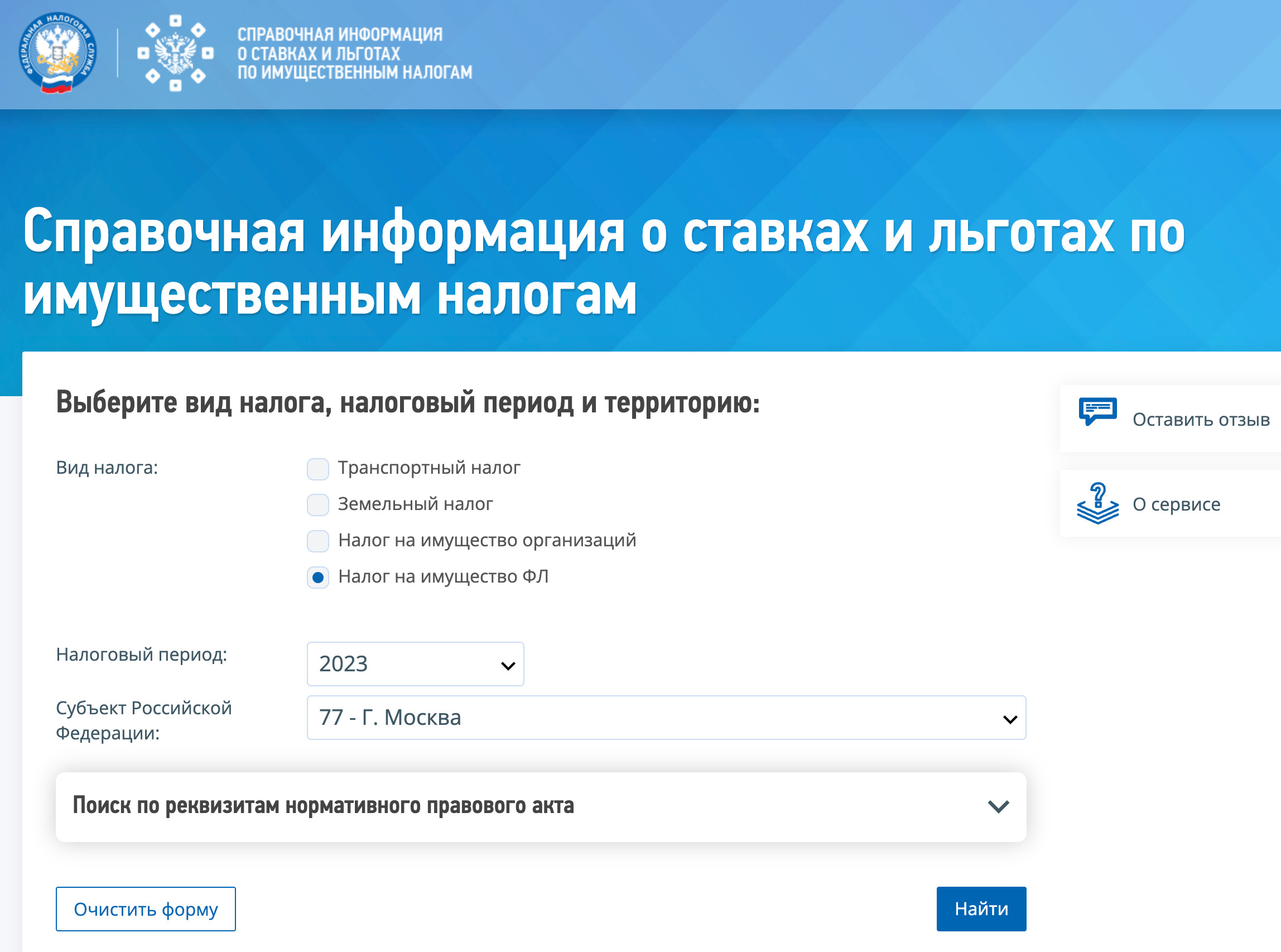

Согласно положению Налогового Кодекса РФ, каждый гражданин РФ, который соответствует стандартным требованиям, может получить налоговый вычет за лечение. Однако необходимо предоставить полный пакет документов и оформить их соответствующим образом. Любое несоответствие требованиям закона является основанием для непредоставления выплаты согласно заявлению. Документы для налогового вычета за лечение

Кто имеет право на данный налоговый вычет

Вычет есть возможность оформить гражданам РФ, которые соответствуют следующим требованиям:

- Наличие официального трудоустройства, в связи с чем осуществляются налоговые выплаты в государственную казну работодателем.

- Наличие трат на лечение в текущем году.

- Наличие документов, подтверждающих финансовые затраты на лечение.

- Наличие обоснованного основания понесенных расходов.

Важно! Если вы самостоятельно решили пройти курс лечения, то у вас не получится получить налоговый вычет. Необходимо иметь направление от врача. Таким образом, настоятельно рекомендуется действовать через медицинского сотрудника ля получения требуемых справок и документов.

Кто имеет право получение налогового вычета на лечение

Если расходы были произведены на лечение ребенка, то вычет могут получить родители. Но в договоре должно быть прописано, что именно родители ребенка являются плательщиками. Подробно о порядке предоставления налогового вычета можно прочитать в пп. 3 п.1 ст. 219 НК РФ. Пп. 3 п.1 ст. 219 НК РФ

Перечень медицинских услуг и препаратов, подлежащих налоговому вычету

На основании Постановления Правительства №201, существует перечень медицинских препаратов и услуг, за которые возможно получить налоговый вычет в ФНС при предоставлении необходимых документов. Если вы получали дополнительную медицинскую помощь, которая не входит в данный перечень, то в вычете будет отказано.

[blockquote_1]Важно! Инвалиды и пенсионеры имеют право на бесплатное получение медикаментов и обслуживание в муниципальных клиниках, если они сохранили за собой соцпакет, а не отказались от него в пользу денег.[/blockquote_1]

Сегодня необходимость в оплате дорогостоящего лечения может быть связана с:

- Отсутствием в поликлинике или муниципальной больнице оборудования для проведения узкопрофильного лечения.

- Отсутствие требуемых медикаментов для осуществления лечения.

Стоит отметить, что получение лекарственных средств и медицинской помощи осуществляется в России на основании полисов ОМС, ДМС и на коммерческой основе за наличную оплату или перевод на банковские реквизиты. Кто может получить налоговый вычет за лечение

Процедура получения вычета за лечение

Вам необходимо начать собирать требуемые документы уже на начальной стадии. Вам потребуется брать все рецепты у врача в двух экземплярах, так как один предоставляется по месту требования, а второй в ФНС. Рецепт должен быть оформлен по форме 107-1/у. Рецептурный бланк по форме 107-1/у

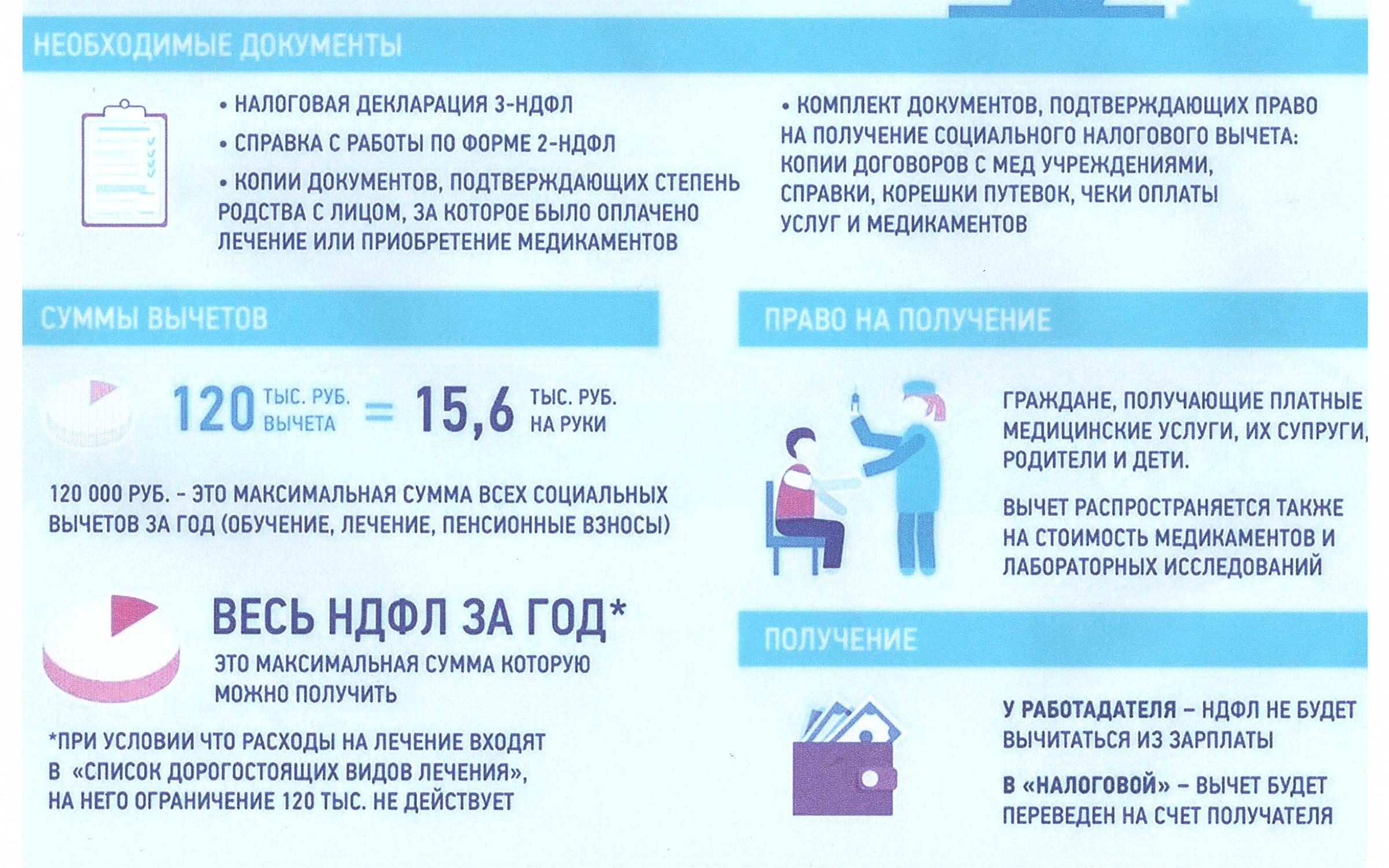

Вот какие документы потребуется предоставить в ФНС:

- Заполненная декларация по форме 3-НДФЛ.

- Заявление установленной формы на осуществление налогового вычета (образец заполнения заявления).

- Справка о доходах с места работы за весь период с начала года.

- Паспорт гражданина РФ.

- Реквизиты для осуществления перевода.

- Договор с медицинским учреждением на получение медицинских услуг (в данном документе плательщиком должен стоять заявитель).

- Копия лицензии учреждения, которое предоставляло услуги, на осуществление профессиональной деятельности.

- Справка из организации, где вы лечились, подтверждающая факт прохождения необходимого вам курса.

- Квитанции и чеки, подтверждающие оплату.

- Рецепт или направление от врача, в котором указана необходимость проведения данного лечения.

Документы для получения социального налогового вычета

Это основные документы, которые вам необходимо предъявить в ФНС для получения налогового вычета. Чтобы декларация была оформлена надлежащим образом, рекомендуется обратиться в специализированные организации. Специалисты в сжатые сроки составят декларацию, согласно действующим требованиям законодательства.

[blockquote_2]Важно! Выплата в размере 100% положена только инвалидам и пенсионерам. Все остальные граждане получают 13% от понесенных затрат при условии, что налоговая база позволяет осуществить данную выплату. При этом существует максимальная сумма в размере 15600 рублей, выше которой гражданин не может получить вычет на основании положений Налогового Кодекса РФ.[/blockquote_2] Документы для получения налогового вычета за лечение

Дополнительные документы

В НК РФ прописаны случаи, когда требуется расширенный пакет документов, а именно:

- Рецепт формы № 107-1/у с пометкой «Для налоговой», которые предоставляется лечащим врачом и удостоверяется его печатью и подписью.

- Страховой полис и лицензия страховой компании, которая произвела страхование гражданина РФ, если требуется вернуть часть денег, потраченных на страхование.

- Свидетельство о рождении или о заключении брака, если планируется оформить вычет за детей или супругу/супругу.

Подтверждение расходов для налогового вычета

Максимальный размер вычета в 2023 году

Согласно НК РФ, граждане не могут вернуть денег больше, чем они оплатили в государственную казну. Однако также существуют максимальные величины при осуществлении налогового вычета. Максимальная сумма оплаты лечения и лекарственных средств в 2023 году составляет 120 тысяч рублей. То есть, специалисты отдела ФНС могут вернуть 13% от этой суммы, что составляет 15600 рублей. Если вы оплатили больше по факту, то это не является основанием для увеличения максимальной выплаты. Право на ее получение на следующий год не переносится. Возврат осуществляется только за понесенные расходы в текущем платежном периоде.

Калькулятор расчёта вычета на лечение

Максимальная сумма расходов на лечение с которой можно получить налоговый вычет Максимальная сумма, которую можно вернуть

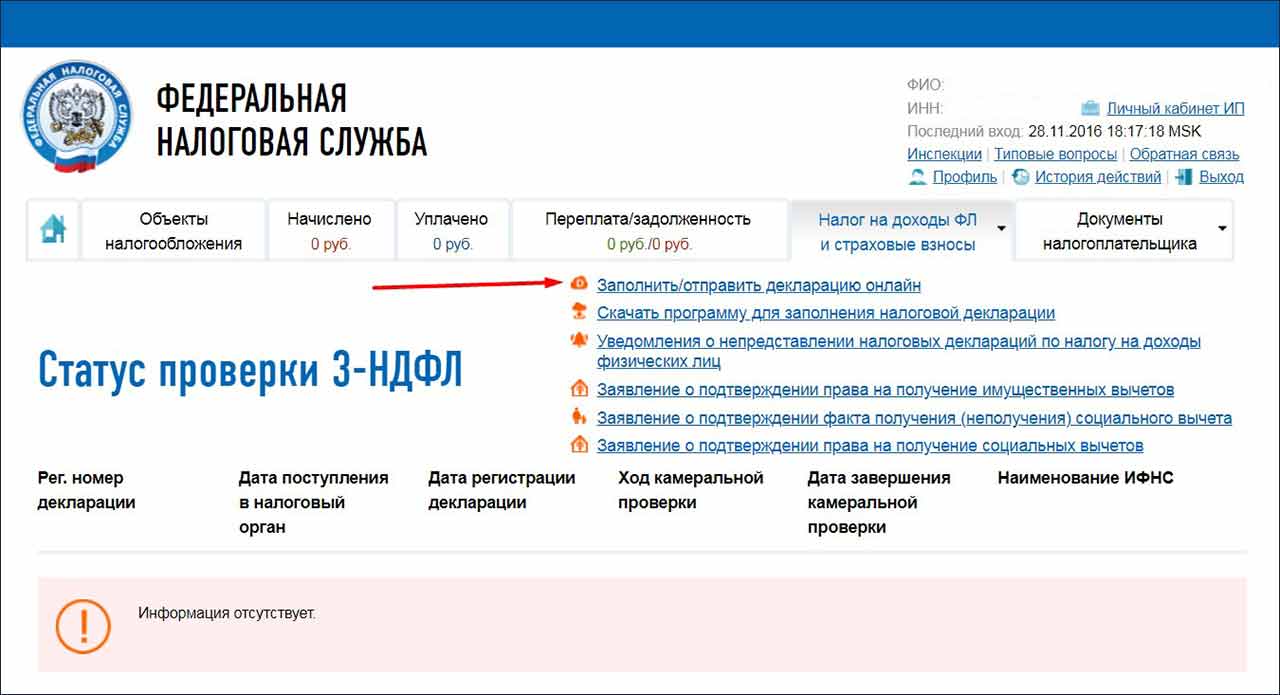

Пошаговая инструкция для получения вычета от ФНС

Для получения вычета необходимо предпринять несколько шагов:

- Проконсультироваться у специалистов ФНС или у юристов по вопросу необходимого пакета документов.

- Собрать необходимые документы и проверить, чтобы все было правильно оформлено.

- Отправить документы в ФНС.

- Дождаться ответа и получить денежные средства.

Оправить документы возможно по почте или лично передать их сотруднику налоговой службы. Также существует возможность отправить доверенное лицо. Однако необходимо, чтобы у вашего представителя была нотариально оформленная доверенность. Налоговый вычет на лечение и покупку медикаментов

Важно! Независимо от того, где именно были потрачены деньги: в частной или муниципальной клинике, граждане имеют право на получение налогового вычета при предъявлении полного пакета документов.

Особенности подачи документов через работодателя

Согласно , есть возможность получить вычет при обращении через работодателя. В данном случае вам необходимо предоставить в бухгалтерию полный пакет документов, предусмотренный НК РФ. Справку о доходах за год специалисты отдела оформляют самостоятельно. После подачи документов происходит обработка запроса. В случае положительного ответа денежный перевод не осуществляется, а при получении положительного решения работодатель перестает удерживать подоходный налог до полной выплаты требуемой суммы. На какие медицинские услуги предоставляется налоговый вычет

Срок подачи документов на возмещения затрат

Закон предусматривает точные сроки для предоставления документов:

- За услугу стоматологических клиник возможно получить вычет в течение трех лет.

- Получение вычета за лекарства осуществляется до конца года, в котором были осуществлены затраты.

- Дорогостоящее узкопрофильное лечение компенсируется в течение трех лет.

- Компенсацию за плановое лечение возможно получить только в том году, когда оно производилось.

[blockquote_1]Важно! Необходимо как можно раньше подавать заявление, так как период рассмотрения его составляет 90 дней. Исключение в случае подачи через работодателя. Тогда рассматривают запрос в течение 30 дней.[/blockquote_1] Размер налогового вычета

Кто не имеет право на получение налогового вычета

Существует особая категория лиц, которая не может претендовать на оформление налогового вычета за лечение. К таким налогоплательщикам относятся:

- Лица, которые оплачивают подоходный налог не в размере 13% (существуют отдельные категории лиц, которые платят 9%, 15%, 30% и 35%).

- Индивидуальные предприниматели, которые работают по системе налогообложения ЕНВД или УСН.

Всем остальным необходимо предоставить указанные выше документы, которые закреплены в и в НК РФ.

Видео – Как получить налоговый вычет за лечение?

Особенности оформления вычета через специализированные компании

Сегодня существует довольно много организаций, которые за небольшое вознаграждение готовы за вас подготовить полный пакет документов и сдать их в ФНС. При этом вам необходимо выполнить следующие действия:

- Обратиться в данную компанию и заключить договор на оказание услуг. Он может включать в себя только подготовку пакета документов, подготовку декларации 3-НДФЛ или полное оформление и сдачу в налоговую

- Произвести оплату.

- Дождаться выполненной работы.

- Если вы оформили услугу не «под ключ», то потребуется самостоятельно доставить документы в ФНС и дождаться ответа.

- Осуществление перечисления денег при положительном ответе.

Порядок получения налогового вычета за лечение

[blockquote_2]Важно! Вы можете получить отказ в предоставлении вычета, если предоставили неполный пакет документов, часть из этих бумаг не читается или там есть помарки, несоответствие требованиям оформления, отсутствие налоговой базы или получение вычета по ранее по оказанной медицинской услуге.[/blockquote_2]

Стоит отметить, что на сайте ФНС можно найти пример заполнения налоговой декларации по форме 3-НДФЛ (или скачать пример заполнения здесь). В интернете есть образцы заполнения, поэтому вы можете самостоятельно попробовать все выполнить, а не тратить деньги на услуги специализирующихся на этом компаний. Это особенно актуально, когда размер вычета относительно небольшой.